ブログ

白色申告者の方必見|2020年から青色申告に切り替えるなら今

早いもので2020年が始まって1ヶ月が過ぎようとしています。

個人事業主やフリーランスの方は、昨年2019年度分の確定申告に向けて動き出している頃かと思います。

そんな確定申告について、青色申告をきちんと利用しているという方はどの程度いらっしゃるでしょうか?

圧倒的にメリットの多い青色申告ですが「簿記がよく分からない」、「面倒くさそう」、「知らなかった」など様々の理由で、まだまだ多くの事業主の方が青色申告を利用していないのが現状です。

過去のブログと重複する部分もありますが、2020年から新しく青色申告を始めて頂くためにも、今回改めて青色申告について解説していきたいと思います。

青色申告を利用すべき理由は、ズバリ「お得」だからです。

一体なにがお得なのか見ていきましょう。

青色申告の特典について代表的なものをそれぞれ解説していきます。

① 青色申告特別控除(65万円or10万円)

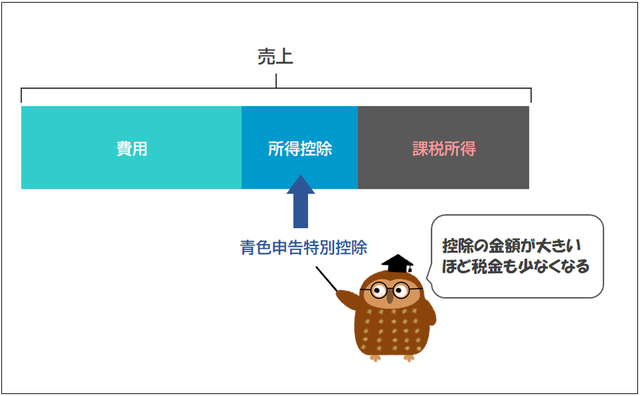

まず最も代表的な特典が、この青色申告特別控除です。

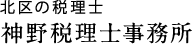

控除とは所得控除のことで、「売上-費用」で計算した課税所得の金額からさらに控除額を差し引くことができます。

図のように青色申告特別控除を使うことで、課税所得の金額が減り最終的にかかる税金も少なくなることが分かります。

図のように青色申告特別控除を使うことで、課税所得の金額が減り最終的にかかる税金も少なくなることが分かります。

特別控除の金額は、記帳方法や作成する帳簿によって以下の2つがあります。

❶ 65万円(複式簿記で貸借対照表と損益計算書を作成)

➋ 10万円(現金出納帳など簡易な記帳)

青色申告のためには複式簿記が絶対必要と思っている方も多いですが、➋のように簡易な記帳でも青色申告として認められ、貸借対照表と損益計算書を作成しなくとも10万円の所得控除を受けることができます。

❶の65万円控除についても、現代の会計ソフト(アプリ)を利用することによって、簿記の知識がなくても複式簿記による貸借対照表と損益計算書の作成が可能になっています。

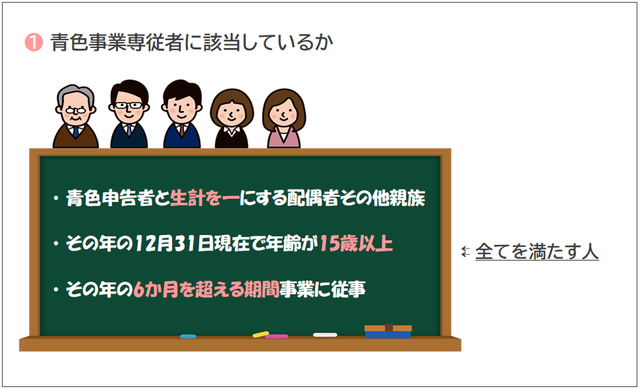

② 青色事業専従者の給与が全額経費に

個人事業主であれば、一緒に暮らすご家族にも仕事を手伝ってもらうというケースも多々あります。

原則としてこういった家族に支払う給与は、通常の従業員の給与のように必要経費にすることができません。

しかし、青色申告であれば「青色事業専従者給与」の要件を満たす分を全額必要経費にすることができます。

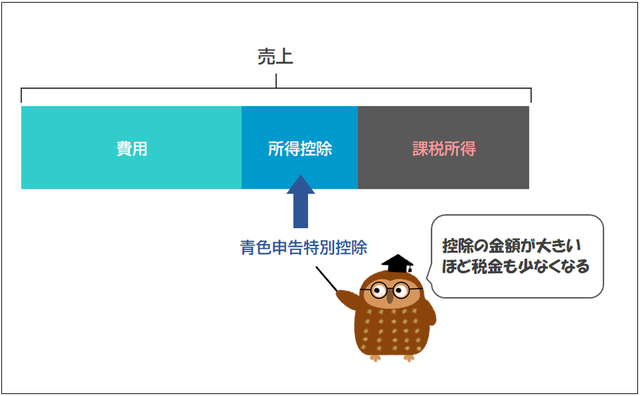

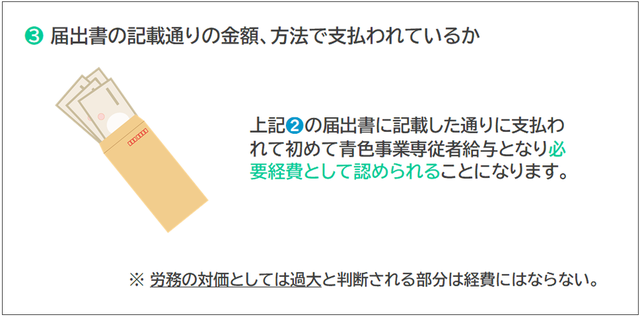

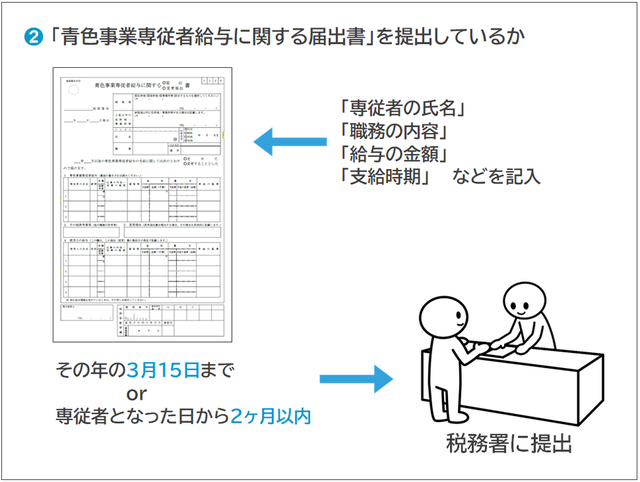

「青色事業専従者給与」の要件は以下の通りです。

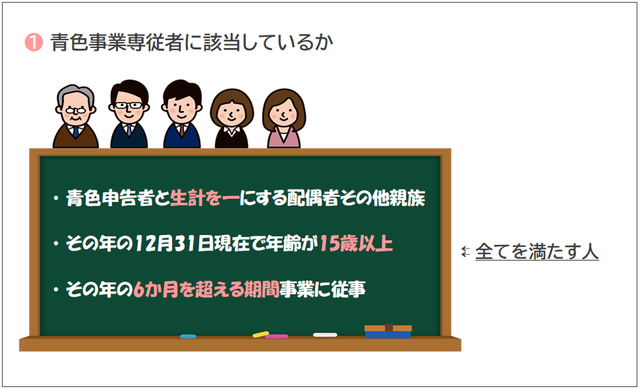

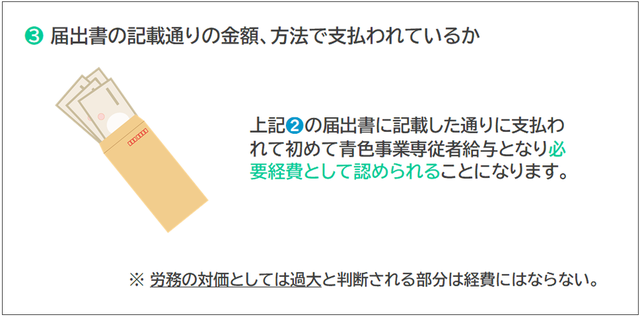

これらの要件を満たすことで、家族に支払う給与も全額経費にすることができます。

これらの要件を満たすことで、家族に支払う給与も全額経費にすることができます。

また、専従者の給与を増額したりする場合、そのタイミングで上記の届出書を「青色事業専従者給与に関する変更届出書」として税務署に改めて提出する必要があるので注意しましょう。

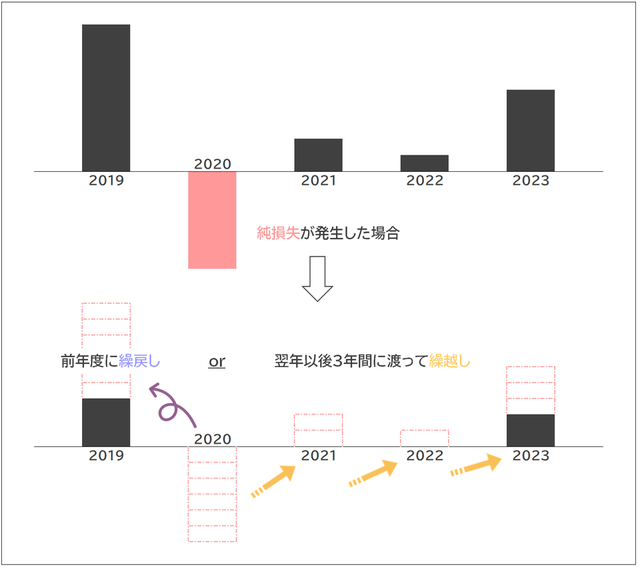

③ 純損失の繰越し(3年)繰戻し(1年)

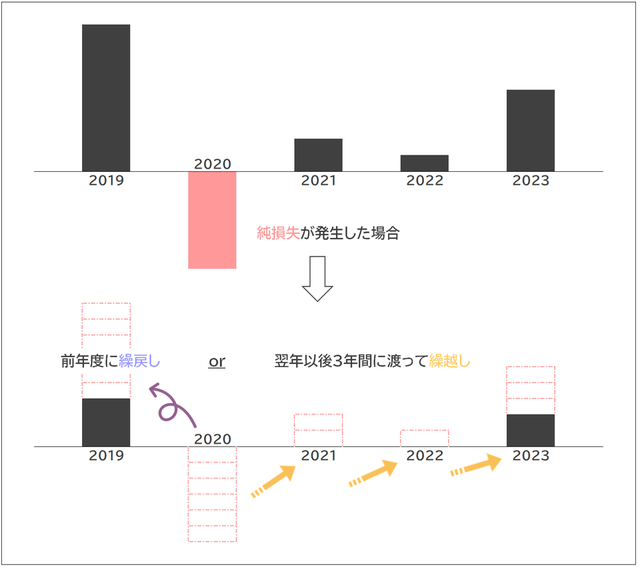

年間の「売上-費用」で利益が出ず、逆に赤字となり純損失が出てしまった場合、青色申告であれば翌年以後3年間に渡ってその純損失を繰り越すことができます。

また、前年も青色申告をしていた場合、繰越しに代えて損失分を前年分に繰り戻すこともできます。

上記の図のように、純損失を繰り越せば翌年以降の税金が損失分だけ少なくなり、前年度に繰り戻せば損失分だけ税金の還付を受けることができます。

上記の図のように、純損失を繰り越せば翌年以降の税金が損失分だけ少なくなり、前年度に繰り戻せば損失分だけ税金の還付を受けることができます。

なお、繰越しと繰戻しはどちらか一方しか選択できないので注意しましょう。

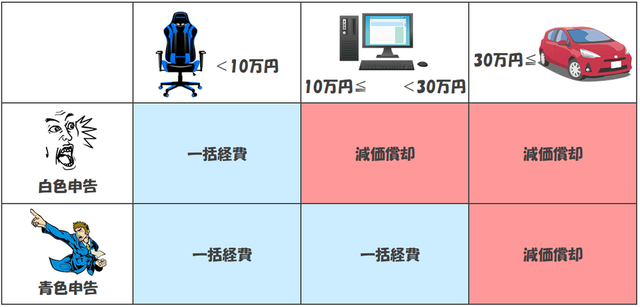

④ 30万円未満の減価償却資産を一括経費計上

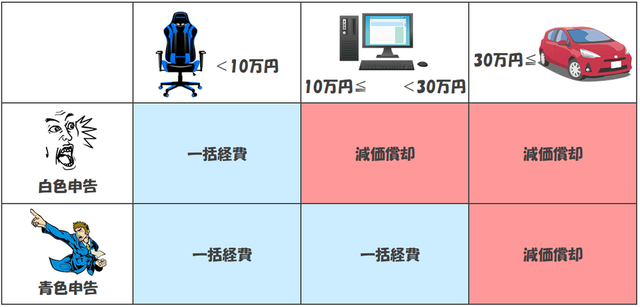

通常、10万円以上の備品を購入する場合、消耗品ではなく減価償却資産という扱いになり、一括でその年の経費に計上することができません。

しかし、青色申告では30万円未満までの備品の購入であれば一括でその年の経費に計上することが可能になります。

これを「少額減価償却資産の特例」といい、年間の取得価額の合計が300万円までこの特例を適用することができます。

図のように、パソコンなどの備品が一括で経費になるかどうかというのは、個人事業主にとって大きな差になってきます。

図のように、パソコンなどの備品が一括で経費になるかどうかというのは、個人事業主にとって大きな差になってきます。

減価償却についてさらに詳しく知りたい場合は、過去のブログ「今さら人には聞けない減価償却の話|覚えておきたい2つの償却方法とその計算例」をご確認ください。

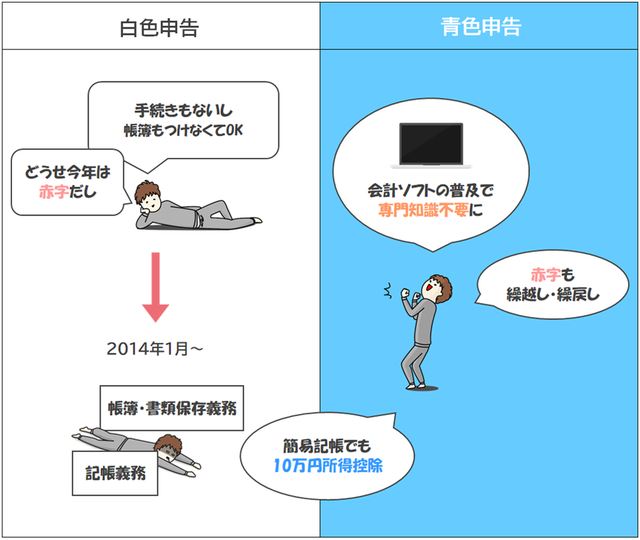

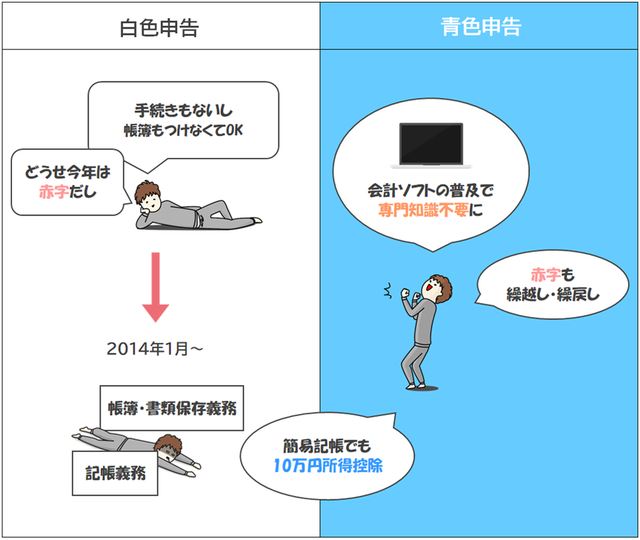

青色申告と白色申告について検索してみると、白色申告を選択するうえでの文言として使われるのが以下のようなことです。

・白色申告は楽で簡単だから簿記の知識がない人でも大丈夫

・利益が出なければ所得控除の意味もないので赤字なら白色申告でよい

というように、白色申告は手続きも不要で記帳義務もないというのが唯一のメリット(?)となっていました。

しかし、2014年1月以後は白色申告であっても記帳と帳簿・書類の保存が義務付けられ、上記の青色申告の簡易な記帳とほとんど手間は変わらなくなり、唯一のメリットはなくなったと言っても過言ではありません。

簡易な記帳であっても控除額が65万円から10万円に減る以外は、変わらず青色申告の特典を受けることができるので、複式簿記が面倒な場合でも青色申告にするほうが圧倒的に有利になります。

簡易な記帳であっても控除額が65万円から10万円に減る以外は、変わらず青色申告の特典を受けることができるので、複式簿記が面倒な場合でも青色申告にするほうが圧倒的に有利になります。

また、税務調査が入って過去の申告内容になんらかの不備があった場合、白色申告では税務署主導の「推計課税」が行われ、より多くの税金を支払うことになる危険性もあります。

それでは、現時点でまだ白色申告であるものの、今年2020年から新しく青色申告にするためにはどうすればいいかということをお話していきます。

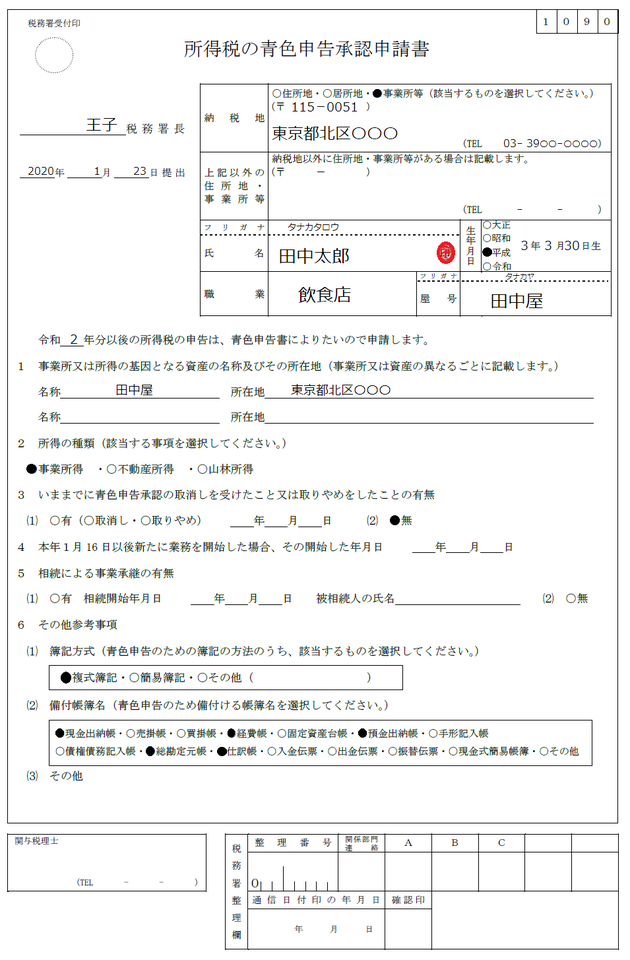

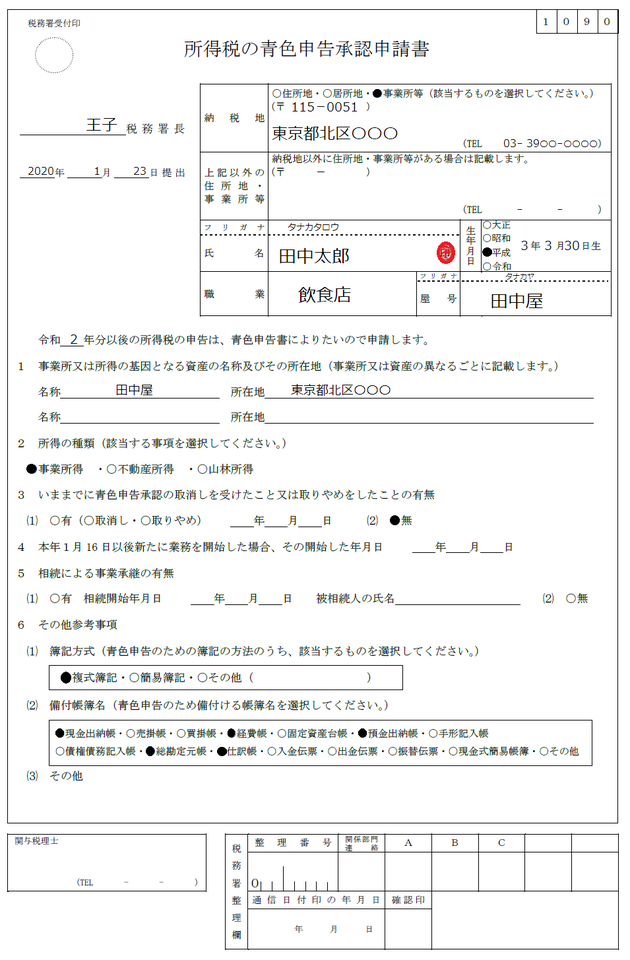

青色申告をするために特に難しい手続きはなく、「青色申告承認申請書」を所轄の税務署に一度出せばそれで完了になります。

上記のように必要事項を記入し、事業の納税地である所轄の税務署に提出します。

上記のように必要事項を記入し、事業の納税地である所轄の税務署に提出します。

用紙は国税庁のホームページから印刷するか、もしくは税務署に手ぶらで行ってその場で書くことも可能です。

「青色申告をするためには申請書を出すだけ」とはそのままの意味で、この申請書さえ提出してしまえば少なくとも10万円の所得控除(+所得控除以外の特典)を受けることができます。

逆に、この申請書を出していなければ、複式簿記でどんなに正確な貸借対照表と損益計算書を作成していても青色申告とは認められず、特典は一切受けることができませんので注意しましょう。

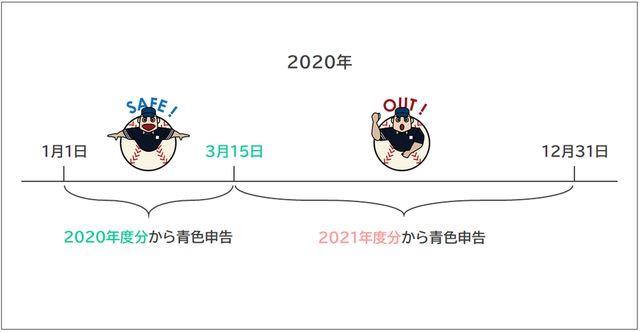

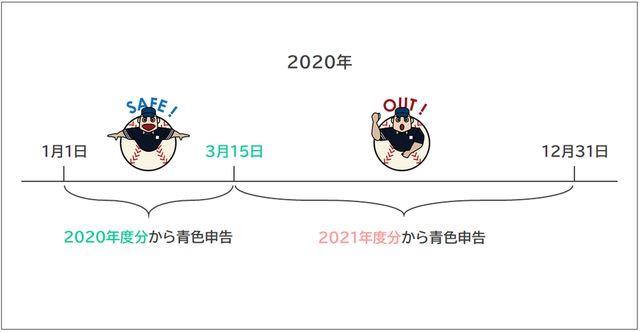

青色申告承認申請書はいつ出してもOKという訳ではありません。

青色申告の適用を受けようとする年の3月15日までに提出というのが原則になります。

図のように、今年2020年度分から青色申告にしたい場合は3月15日まで申請書を提出する必要があり、3月16日以降に提出が遅れてしまうと来年2021年度分からの適用になります。

図のように、今年2020年度分から青色申告にしたい場合は3月15日まで申請書を提出する必要があり、3月16日以降に提出が遅れてしまうと来年2021年度分からの適用になります。

3月15日は確定申告の期限でもあるため、白色申告の方は2019年度分の確定申告とともに青色申告承認申請書も提出してしまうことがおすすめです。

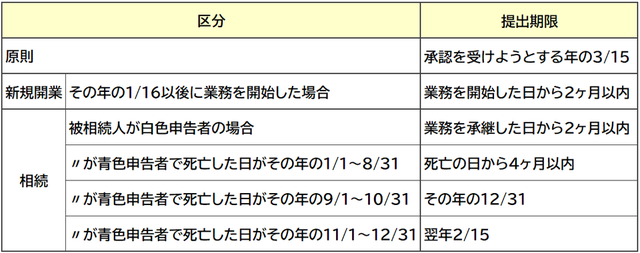

また、3月16日以降であっても新規開業した場合であれば、開業日から2ヶ月以内までに提出すれば初年度から青色申告が適用されます。

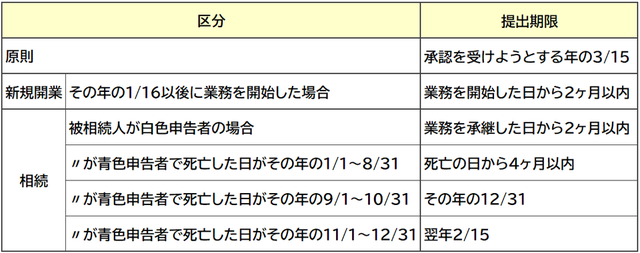

表のように、新規開業や相続などについてはそれぞれ個別の提出期限があるので、これから独立をお考えの方は頭に入れておくようにしましょう。

表のように、新規開業や相続などについてはそれぞれ個別の提出期限があるので、これから独立をお考えの方は頭に入れておくようにしましょう。

税理士に個人事業主の確定申告を依頼すれば、当然貸借対照表と損益計算書を作成することになるので、65万円の青色申告特別控除を受けることができます。

それ以外の青色申告の特典についても、必要に応じてほとんど活用することができます。

しかし、上記でも何度もお話しているように、申請書を期限内に提出していなければ青色申告の適用を受けることはできません。

せっかくお金を払って税理士に依頼するのに、申請期限を逃したせいで白色申告になってしまうのは非常に勿体ないです。

もし、税理士への依頼も検討しているのであれば、その前に必ず自分の青色申告の申請期限をチェックするように心がけましょう。

いかがだったでしょうか。

個人事業主にとって確定申告や税金の話は、できるだけ考えたくないことであるのは間違いありません。

しかし、今回の青色申告のように、知らぬ間に"損"をしてしまうのは非常に勿体ないことです。

所得税率が20%の方であれば、青色申告の65万円控除によって少なくとも13万円税金が安くなる計算です。

会計ソフトを使えば知識がなくても複式簿記を行えますし、ソフトの利用料も65万円控除があればプラスマイナスでほぼプラスになります。

現在白色申告の方はもちろん、これから独立するという方も、まず何よりも青色申告をするということが節税の第一歩ということを意識しましょう。

個人事業主やフリーランスの方は、昨年2019年度分の確定申告に向けて動き出している頃かと思います。

そんな確定申告について、青色申告をきちんと利用しているという方はどの程度いらっしゃるでしょうか?

圧倒的にメリットの多い青色申告ですが「簿記がよく分からない」、「面倒くさそう」、「知らなかった」など様々の理由で、まだまだ多くの事業主の方が青色申告を利用していないのが現状です。

過去のブログと重複する部分もありますが、2020年から新しく青色申告を始めて頂くためにも、今回改めて青色申告について解説していきたいと思います。

青色申告を利用すべきたった1つの理由はお得だから

青色申告を利用すべき理由は、ズバリ「お得」だからです。

一体なにがお得なのか見ていきましょう。

青色申告によるお得な特典

青色申告の特典について代表的なものをそれぞれ解説していきます。

① 青色申告特別控除(65万円or10万円)

まず最も代表的な特典が、この青色申告特別控除です。

控除とは所得控除のことで、「売上-費用」で計算した課税所得の金額からさらに控除額を差し引くことができます。

図のように青色申告特別控除を使うことで、課税所得の金額が減り最終的にかかる税金も少なくなることが分かります。

図のように青色申告特別控除を使うことで、課税所得の金額が減り最終的にかかる税金も少なくなることが分かります。特別控除の金額は、記帳方法や作成する帳簿によって以下の2つがあります。

❶ 65万円(複式簿記で貸借対照表と損益計算書を作成)

➋ 10万円(現金出納帳など簡易な記帳)

青色申告のためには複式簿記が絶対必要と思っている方も多いですが、➋のように簡易な記帳でも青色申告として認められ、貸借対照表と損益計算書を作成しなくとも10万円の所得控除を受けることができます。

❶の65万円控除についても、現代の会計ソフト(アプリ)を利用することによって、簿記の知識がなくても複式簿記による貸借対照表と損益計算書の作成が可能になっています。

② 青色事業専従者の給与が全額経費に

個人事業主であれば、一緒に暮らすご家族にも仕事を手伝ってもらうというケースも多々あります。

原則としてこういった家族に支払う給与は、通常の従業員の給与のように必要経費にすることができません。

しかし、青色申告であれば「青色事業専従者給与」の要件を満たす分を全額必要経費にすることができます。

「青色事業専従者給与」の要件は以下の通りです。

これらの要件を満たすことで、家族に支払う給与も全額経費にすることができます。

これらの要件を満たすことで、家族に支払う給与も全額経費にすることができます。また、専従者の給与を増額したりする場合、そのタイミングで上記の届出書を「青色事業専従者給与に関する変更届出書」として税務署に改めて提出する必要があるので注意しましょう。

③ 純損失の繰越し(3年)繰戻し(1年)

年間の「売上-費用」で利益が出ず、逆に赤字となり純損失が出てしまった場合、青色申告であれば翌年以後3年間に渡ってその純損失を繰り越すことができます。

また、前年も青色申告をしていた場合、繰越しに代えて損失分を前年分に繰り戻すこともできます。

上記の図のように、純損失を繰り越せば翌年以降の税金が損失分だけ少なくなり、前年度に繰り戻せば損失分だけ税金の還付を受けることができます。

上記の図のように、純損失を繰り越せば翌年以降の税金が損失分だけ少なくなり、前年度に繰り戻せば損失分だけ税金の還付を受けることができます。なお、繰越しと繰戻しはどちらか一方しか選択できないので注意しましょう。

④ 30万円未満の減価償却資産を一括経費計上

通常、10万円以上の備品を購入する場合、消耗品ではなく減価償却資産という扱いになり、一括でその年の経費に計上することができません。

しかし、青色申告では30万円未満までの備品の購入であれば一括でその年の経費に計上することが可能になります。

これを「少額減価償却資産の特例」といい、年間の取得価額の合計が300万円までこの特例を適用することができます。

図のように、パソコンなどの備品が一括で経費になるかどうかというのは、個人事業主にとって大きな差になってきます。

図のように、パソコンなどの備品が一括で経費になるかどうかというのは、個人事業主にとって大きな差になってきます。減価償却についてさらに詳しく知りたい場合は、過去のブログ「今さら人には聞けない減価償却の話|覚えておきたい2つの償却方法とその計算例」をご確認ください。

白色申告のメリットなんてほぼないに等しい

青色申告と白色申告について検索してみると、白色申告を選択するうえでの文言として使われるのが以下のようなことです。

・白色申告は楽で簡単だから簿記の知識がない人でも大丈夫

・利益が出なければ所得控除の意味もないので赤字なら白色申告でよい

というように、白色申告は手続きも不要で記帳義務もないというのが唯一のメリット(?)となっていました。

しかし、2014年1月以後は白色申告であっても記帳と帳簿・書類の保存が義務付けられ、上記の青色申告の簡易な記帳とほとんど手間は変わらなくなり、唯一のメリットはなくなったと言っても過言ではありません。

簡易な記帳であっても控除額が65万円から10万円に減る以外は、変わらず青色申告の特典を受けることができるので、複式簿記が面倒な場合でも青色申告にするほうが圧倒的に有利になります。

簡易な記帳であっても控除額が65万円から10万円に減る以外は、変わらず青色申告の特典を受けることができるので、複式簿記が面倒な場合でも青色申告にするほうが圧倒的に有利になります。また、税務調査が入って過去の申告内容になんらかの不備があった場合、白色申告では税務署主導の「推計課税」が行われ、より多くの税金を支払うことになる危険性もあります。

2020年から青色申告に切り替えるなら今

それでは、現時点でまだ白色申告であるものの、今年2020年から新しく青色申告にするためにはどうすればいいかということをお話していきます。

青色申告をするためには申請書を出すだけ

青色申告をするために特に難しい手続きはなく、「青色申告承認申請書」を所轄の税務署に一度出せばそれで完了になります。

上記のように必要事項を記入し、事業の納税地である所轄の税務署に提出します。

上記のように必要事項を記入し、事業の納税地である所轄の税務署に提出します。用紙は国税庁のホームページから印刷するか、もしくは税務署に手ぶらで行ってその場で書くことも可能です。

「青色申告をするためには申請書を出すだけ」とはそのままの意味で、この申請書さえ提出してしまえば少なくとも10万円の所得控除(+所得控除以外の特典)を受けることができます。

逆に、この申請書を出していなければ、複式簿記でどんなに正確な貸借対照表と損益計算書を作成していても青色申告とは認められず、特典は一切受けることができませんので注意しましょう。

申請書の提出期限

青色申告承認申請書はいつ出してもOKという訳ではありません。

青色申告の適用を受けようとする年の3月15日までに提出というのが原則になります。

図のように、今年2020年度分から青色申告にしたい場合は3月15日まで申請書を提出する必要があり、3月16日以降に提出が遅れてしまうと来年2021年度分からの適用になります。

図のように、今年2020年度分から青色申告にしたい場合は3月15日まで申請書を提出する必要があり、3月16日以降に提出が遅れてしまうと来年2021年度分からの適用になります。3月15日は確定申告の期限でもあるため、白色申告の方は2019年度分の確定申告とともに青色申告承認申請書も提出してしまうことがおすすめです。

また、3月16日以降であっても新規開業した場合であれば、開業日から2ヶ月以内までに提出すれば初年度から青色申告が適用されます。

表のように、新規開業や相続などについてはそれぞれ個別の提出期限があるので、これから独立をお考えの方は頭に入れておくようにしましょう。

表のように、新規開業や相続などについてはそれぞれ個別の提出期限があるので、これから独立をお考えの方は頭に入れておくようにしましょう。税理士に依頼する前に青色申告の提出期限を確認しよう

税理士に個人事業主の確定申告を依頼すれば、当然貸借対照表と損益計算書を作成することになるので、65万円の青色申告特別控除を受けることができます。

それ以外の青色申告の特典についても、必要に応じてほとんど活用することができます。

しかし、上記でも何度もお話しているように、申請書を期限内に提出していなければ青色申告の適用を受けることはできません。

せっかくお金を払って税理士に依頼するのに、申請期限を逃したせいで白色申告になってしまうのは非常に勿体ないです。

もし、税理士への依頼も検討しているのであれば、その前に必ず自分の青色申告の申請期限をチェックするように心がけましょう。

まとめ

いかがだったでしょうか。

個人事業主にとって確定申告や税金の話は、できるだけ考えたくないことであるのは間違いありません。

しかし、今回の青色申告のように、知らぬ間に"損"をしてしまうのは非常に勿体ないことです。

所得税率が20%の方であれば、青色申告の65万円控除によって少なくとも13万円税金が安くなる計算です。

会計ソフトを使えば知識がなくても複式簿記を行えますし、ソフトの利用料も65万円控除があればプラスマイナスでほぼプラスになります。

現在白色申告の方はもちろん、これから独立するという方も、まず何よりも青色申告をするということが節税の第一歩ということを意識しましょう。