ブログ

個人事業を新規開業する時に必要な10の提出書類とその書き方

前回のブログ「サラリ-マンが個人事業を開業するためにやっておきたい17の準備」では、事業を開くために必要な準備についてお話しました。

今回は、実際に事業を開始する際に各機関に提出する書類と記入の際のポイントについてお話していきます。

サラリ-マンから個人事業主として開業すれば、給与所得者から事業所得者となります。

税金の申告をはじめ、今まで会社にやってもらっていたことを、今度は全て自分で行わなくてはいけません。

提出を怠ると、税金の優遇が受けられなくなったりするので必ず提出するようにしましょう。

また、ほとんどに提出期限が定められているので、忘れないように事業を始める前段階でしっかりと確認することをお勧めします。

1人で事業を行う場合でも、税務署への届出は必須になります。

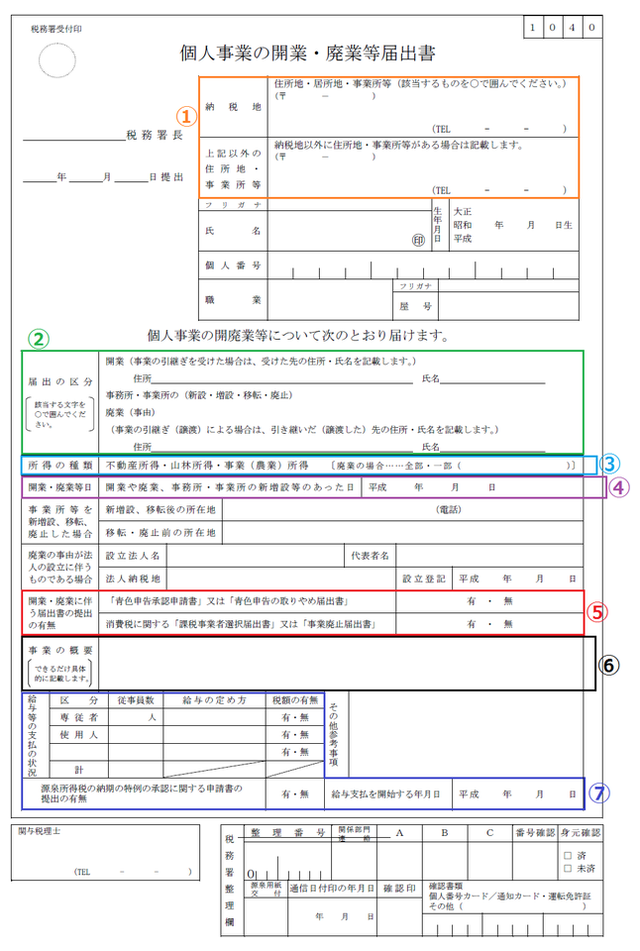

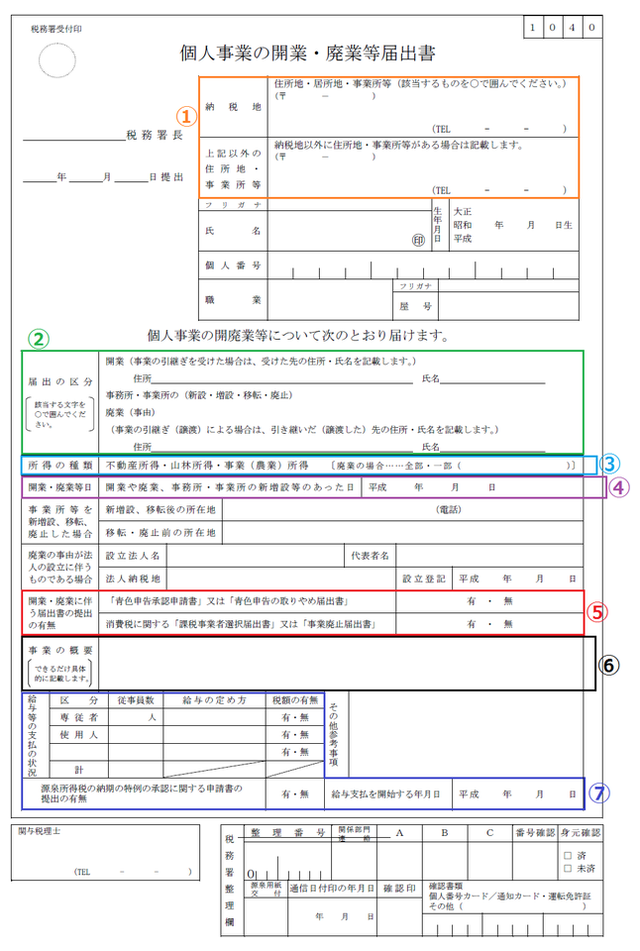

個人事業の開廃業届出書

個人事業に開廃業届出書とは、税務署に対して、個人事業として開業したことを報告する書類になります。

個人事業に開廃業届出書とは、税務署に対して、個人事業として開業したことを報告する書類になります。

事業開始日から1ヶ月以内に納税地の税務署に提出期限します。

この書類は、国税庁のホ-ムペ-ジよりダウンロ-ドすることができます。

http://www.nta.go.jp/law/tsutatsu/kobetsu/shotoku/shinkoku/001115/pdf/04/04_004.pdf

① 納税地、上記以外の住所地・事業所等

① 納税地、上記以外の住所地・事業所等

「納税地」には自宅の住所を記入します。

個人事業の場合、お住まいの地域の税務署に確定申告することになります。

自宅とは別に店舗や事務所がある場合、「上記以外の住所地・事業所等」もあわせて記入します。

② 届出の区分

開業を〇で囲みます。

開業の場合は、下記の「事業所等を新増設、移転、廃止した場合」、「廃業の事由が法人の設立に伴うものである場合」には記入の必要がありません。

③ 所得の種類

事業所得を〇で囲みます。

④ 開業・廃業等日

開業日を記入します。

⑤ 開業・廃業に伴う届出書の提出の有無

開業届と一緒に税務署に届け出る書類がある場合、該当する有を〇で囲みます。

「青色申告承認申請書」又は「青色申告の取りやめ届出書」の所の有を〇で囲みましょう。

⑥ 事業の概要

具体的な事業内容を記入します。

例)アパレル用品の販売

⑦ 給与等の支払の状況

自分以外に専従者や従業員がいる場合は、それぞれの人数と日給・月給などの区分を記入します。

「税額の有無」には、それぞれの給与額や扶養親族の状況を総合的に判断して、納税があれば有を〇で囲みます。

納税がある場合、「源泉所得税の納期の特例の承認に関する申告書の提出の有無」の有を〇で囲みましょう。

この申告書の内容については、下でお話します。

最後に給与支払いを開始する日を記入します。

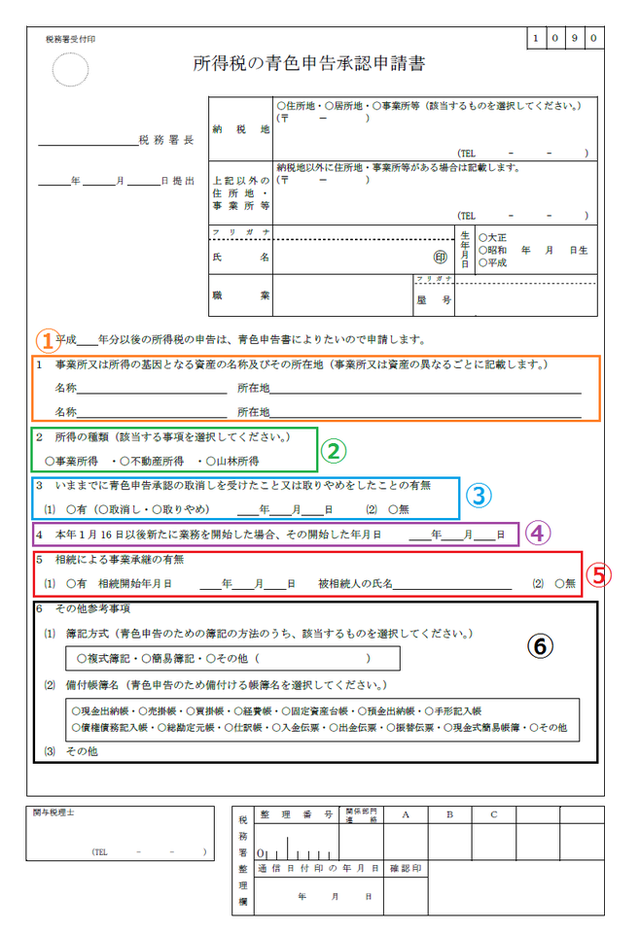

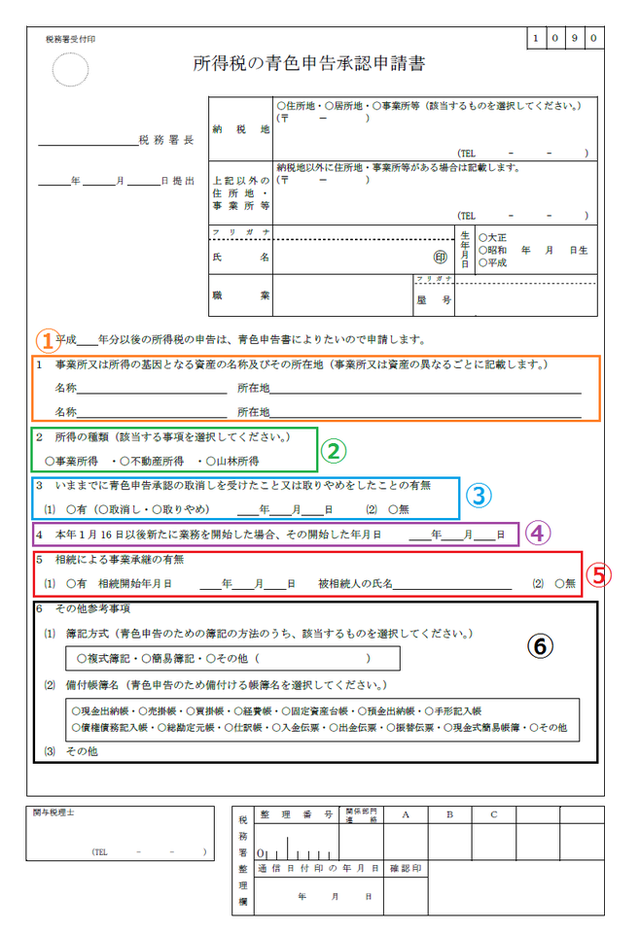

所得税の青色申告承認申請書

所得税の青色申告承認申請書とは、確定申告を青色申告で行うために必要な書類です。

所得税の青色申告承認申請書とは、確定申告を青色申告で行うために必要な書類です。

この書類を提出していないと、複式簿記によって貸借対照表・損益計算書を作成したとしても、青色申告の特典を受けることができないので注意しましょう。

青色申告の概要は「65万円控除だけじゃない|個人事業主が白色申告から青色申告にすべき理由」をご覧ください。

開業から2ヶ月以内が提出期限となっています。

書類は国税庁ホ-ムペ-ジからダウンロ-ドすることができます。

http://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/pdf/h28/10.pdf

① 事業所又は所得の基因となる資産の名称及びその所在地

① 事業所又は所得の基因となる資産の名称及びその所在地

名称には屋号を、所在地には店舗・事務所の住所を記入します。

② 所得の種類

事業所得にチェックを付けます。

③ いままでに青色申告承認の取消しを受けたこと又は取りやめをしたことの有無

無しにチェックを付けます。

④ 本年1月16日以後新たに業務を開始した場合、その開始した年月日

開業日が1月16日以後の場合は記入します。

また、1月1日から1月15日までに開業した場合、3月15日がこの書類の提出期限になります。

⑤ 相続による事業承継の有無

新規開業なので、無しにチェックを付けます。

⑥ その他参考事項

まず、簿記方式の複式簿記にチェックを付けます。

備付帳簿名は事業で使うものにチェックを付けます。

まだ何を使うか分からなければ、「固定資産台帳」、「総勘定元帳」、「仕訳帳」にチェックを付けましょう。

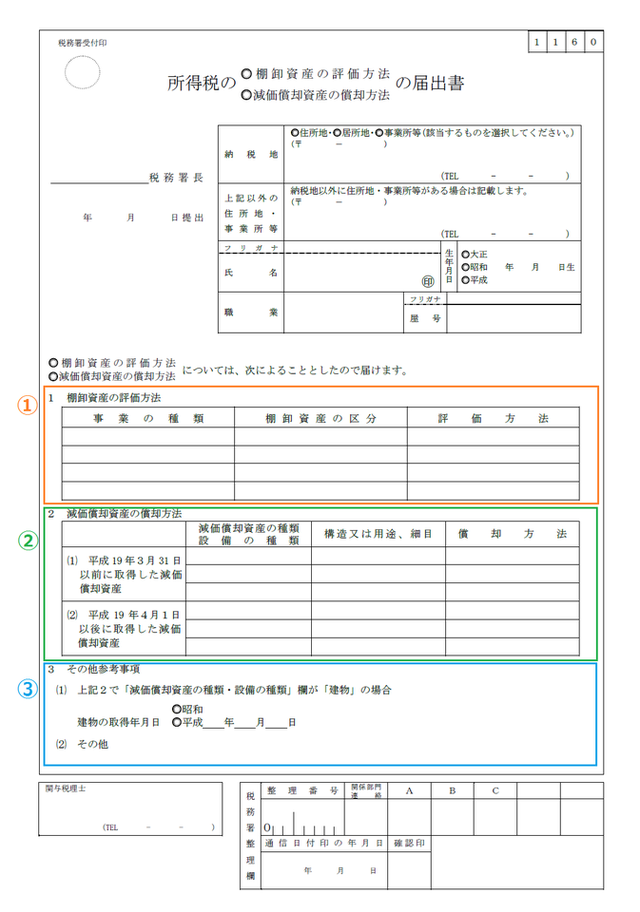

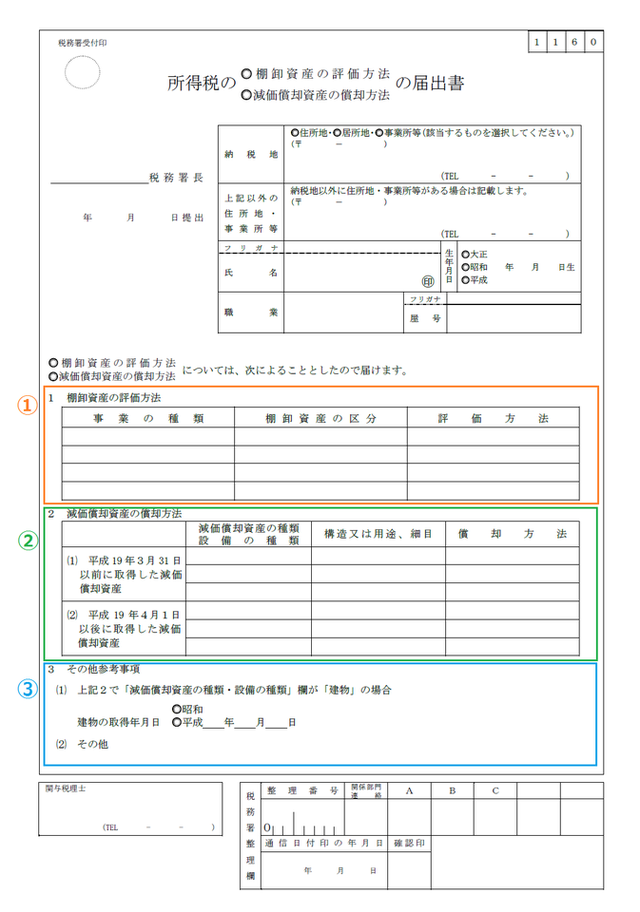

所得税の棚卸資産の評価方法・減価償却資産の償却方法の届出書

棚卸資産の評価方法と減価償却資産の償却方法を選択する際に必要な書類です。

棚卸資産の評価方法と減価償却資産の償却方法を選択する際に必要な書類です。

必ず提出が必要な書類ではありません。

提出しない場合、棚卸資産の評価方法は「最終仕入評価法」、建物等の有形固定資産と無形固定資産については「定額法」が、その他の有形固定資産については「定率法」が適用されます。

棚卸資産の評価方法は全部で7種類あり、事業の種類によって有利な方法が変わってきます。

今後のブログでまたまとめていこうと思うので、今回は割愛します。

最初の確定申告書の提出期限までが提出期限です。

書類は国税庁のホ-ムペ-ジからダウンロ-ドすることができます。

http://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/pdf/h28/18_19.pdf

① 棚卸資産の評価方法

① 棚卸資産の評価方法

「事業の種類」には、その評価法を採用する事業の種類を記載します。

例)小売業、製造業など

「棚卸資産の区分」には、事業の種類ごとに棚卸資産の区分を記載します。

例)商品、製品、原材料など

② 減価償却資産の評価方法

「減価償却資産の種類、設備の種類」には、その償却方法を採用する資産、設備の種類を記載します。

例)建物、機械及び装置、車両など

「構造又は用途、細目」には、資産の種類ごとにその構造や用途を記載します。

例)木造、冷暖房設備、医療機器など

③ その他参考事項

(2)その他には、届出をすることになった事情等があれば、具体的に記入します。

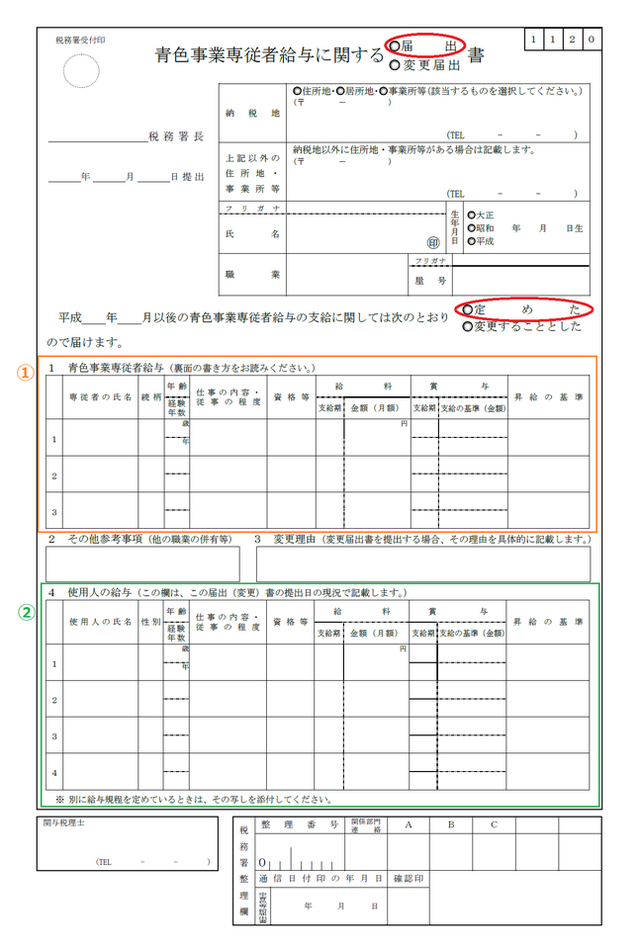

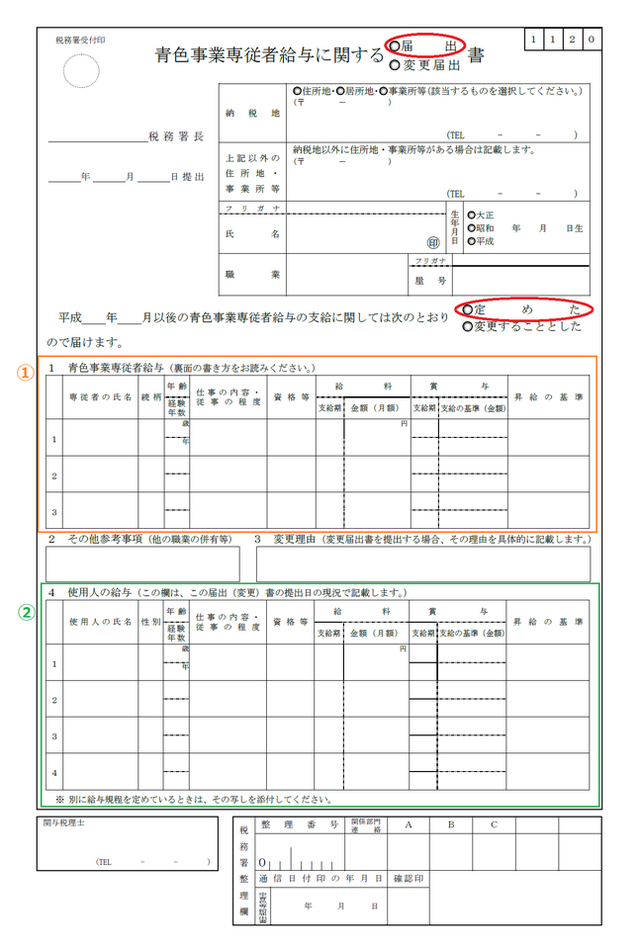

青色事業専従者給与に関する届出書

青色事業専従者給与とは、青色申告を行う個人事業主が、生計を一にする配偶者や親族などを専従者として雇う場合に、彼らに対して支払う給料のことをいいます。

青色事業専従者給与とは、青色申告を行う個人事業主が、生計を一にする配偶者や親族などを専従者として雇う場合に、彼らに対して支払う給料のことをいいます。

この書類を提出することによって、青色専従者への給与を必要経費にすることができます。

必要経費になるのは、支給する給与額が相当とみられるもので、かつ、この届出書に記載した給与の範囲内となります。

開業又は専従者がいることとなった日から2ヶ月以内が提出期限となります。

書類は国税庁のホ-ムペ-ジからダウンロ-ドすることができます。

http://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/pdf/h28/13_14.pdf

① 青色事業専従者給与

① 青色事業専従者給与

「経験年数」には、あなたの事業に従事している期間を記入します。

(他の同種又は類似の事業に従事した期間があればそれも加えます。)

「仕事の内容・従事の程度」には、具体的な業務内容とその事務に対する職責、勤務時間を記入します。

例)販売事務、記帳事務、経理責任者、販売責任者、毎日5時間従事など

「資格等」には、何か特殊技能等があれば記載します。

例)日商簿記2級、看護師など

「給料」には、毎月何日にいくら支払うのか記入します。

「賞与」には、何月にいくら支払うのか記入します。

具体的な金額ではなく、〇ヶ月分と書いても大丈夫です。

「昇給の基準」には、昇給することがある場合その基準を記入します。

② 使用人の給与

専従者以外に使用人がいる場合は、専従者の給与が適性か比較する基準として上記と同じように記入します。

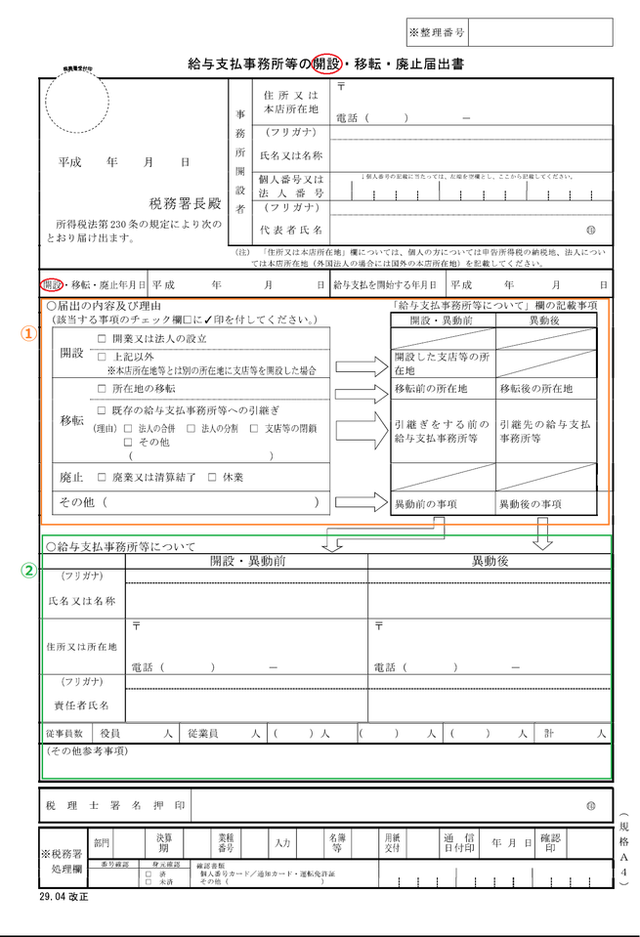

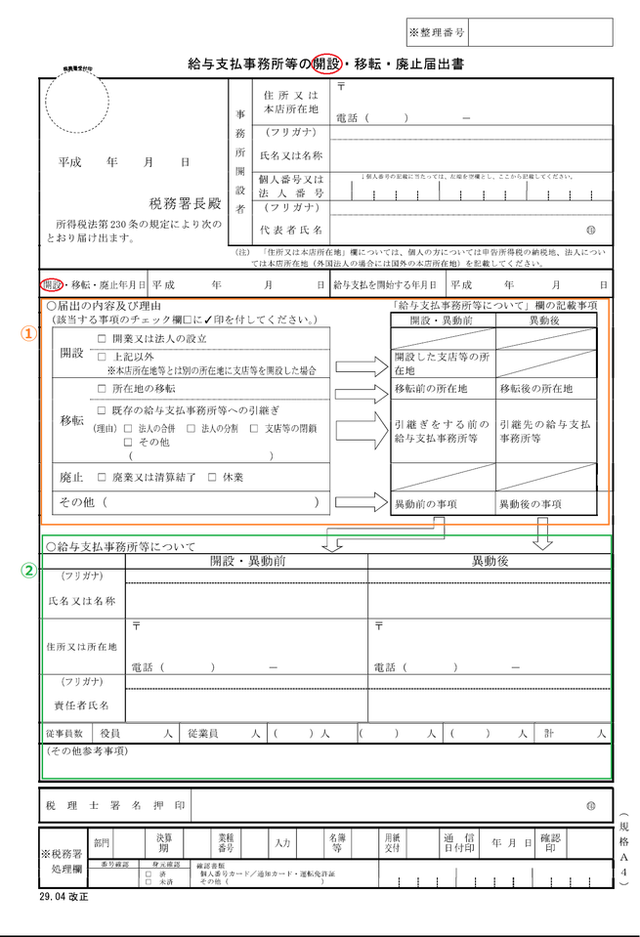

給与支払事務所等の開設届出書

給与支払事務所等の開設届出書とは、青色事業専従者やその他の従業員を雇った場合に提出が必要な書類です。

給与支払事務所等の開設届出書とは、青色事業専従者やその他の従業員を雇った場合に提出が必要な書類です。

給与支払事務所等を開設した日から1ヶ月以内が提出期限となります。

書類は国税庁のホ-ムペ-ジからダウンロ-ドすることができます。

http://www.nta.go.jp/law/tsutatsu/kobetsu/hojin/010705/pdf/2801h009.pdf

① 届出の内容及び理由

① 届出の内容及び理由

「開設」の開業又は法人の設立にチェックを付けます。

② 給与支払事務所等について

「開設・異動前」の行に順に記入していきます。

下の「従業員数」は、個人事業なので、従業員の部分に人数を記入します。

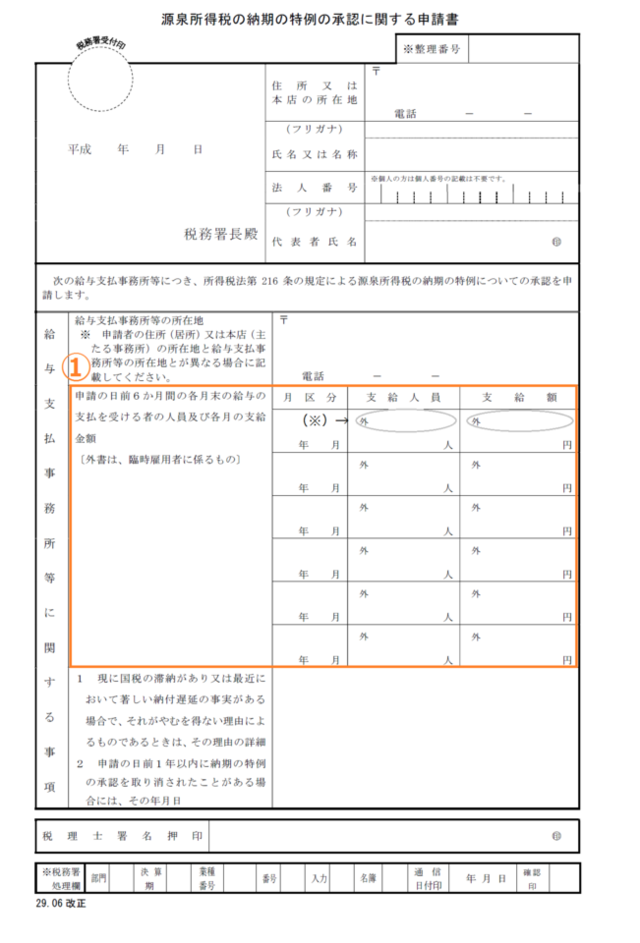

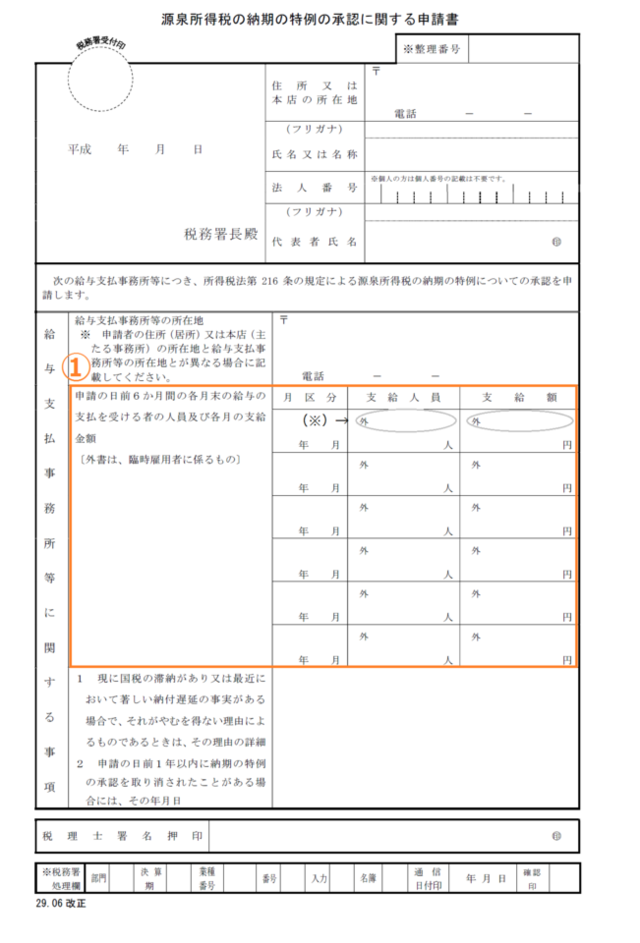

源泉所得税の納期の特例の承認に関する申請書

従業員に給与を支払う際などで源泉徴収した所得税は、原則としてその給与を支払った月の翌月10日までに税務署に納付しなければいけません。

従業員に給与を支払う際などで源泉徴収した所得税は、原則としてその給与を支払った月の翌月10日までに税務署に納付しなければいけません。

しかし、給与の支払人員が10人未満の場合、この届出書を提出することで、源泉徴収した所得税を半年分まとめて納付する特例を受けることができます。

重要度は低いですが、納付が半年に1回になることで手間も時間もかなり削減できるので出すことをお勧めします。

提出期限は特にありません。

この特例を受けた場合、1~6月までの支給分は7月10日まで、7月~12月までの支給分は翌年1月20日までが納期限になります。

例えば、2月にこの申請書を提出した場合、2月分は3月10日まで、3月~6月分は7月10日までが納期限になります。

書類は国税庁のホ-ムペ-ジからダウンロ-ドすることができます。

http://www.nta.go.jp/law/tsutatsu/kobetsu/hojin/010705/pdf/2802h249.pdf

① 申請の日前6ヶ月間の各月末の給~

① 申請の日前6ヶ月間の各月末の給~

申請した日の前半年分それぞれの支給人数と支給額を記入します。

(※)臨時で給与支払いがあった場合は、その人数と支給額を外書きします。

労働保険には、労働基準監督署に手続きを行う労災保険と、ハロ-ワ-クに手続きを行う雇用保険があります。

まずは、労働基準監督署で行う労災保険の手続きについてお話します。

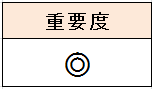

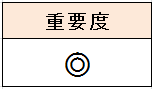

労働保険 保険関係成立届出

労働保険の全ての手続きを完了するためには、まず、「労働保険 保険関係成立届出」を労働基準監督署に提出します。

労働保険の全ての手続きを完了するためには、まず、「労働保険 保険関係成立届出」を労働基準監督署に提出します。

提出期限は、従業員を雇い保険関係が成立した翌日から10日以内となります。

書類は「イ-ガブ電子政府の総合窓口」のホ-ムペ-ジからダウンロ-ドすることができます。

http://shinsei.e-gov.go.jp/search/servlet/Procedure?CLASSNAME=GTAEGOVMSTDETAIL&menSeqNo=0000008074&id=4950019900001

① 事業所名

① 事業所名

事業所の所在地と屋号をカナ、漢字の順に記入していきます。

② 記入内容の詳細

他の箇所に記入した内容とその詳細をここにまとめて記入していきます。

分かりにくい点は以下の2つで、

「事業の種類」には、製造業、小売業などの事業の業種を記入します。

「賃金総額の見込み額」には、保険関係が成立した日から保険年度末までに労働者に支払う賃金総額の見込み額を記入します。

③ 保険関係成立年月日

保険関係が成立した日付を記入します。

一番左の「元号」は平成の場合「7」を記入します。

④ 常時使用労働者数

その年の従業員の人数を記入します。

⑤ 雇用保険被保険者数・免除対象高年齢労働者数

こちらも、その年の従業員の人数を記入します。

記入した従業員の中で、高年齢で保険料免除の対象者がいれば、免除対象高年齢労働者数にも記入します。

⑥ 法人番号

個人事業主の場合は、13桁全てに「0」を記入します。

この届出を提出すると、控えを受け取る際に「概算保険料申告書」という書類を一緒に渡されます。

そちらも労働基準監督署の指示に従い続けて提出してください。

手続きが終わると労働保険番号が交付されます。

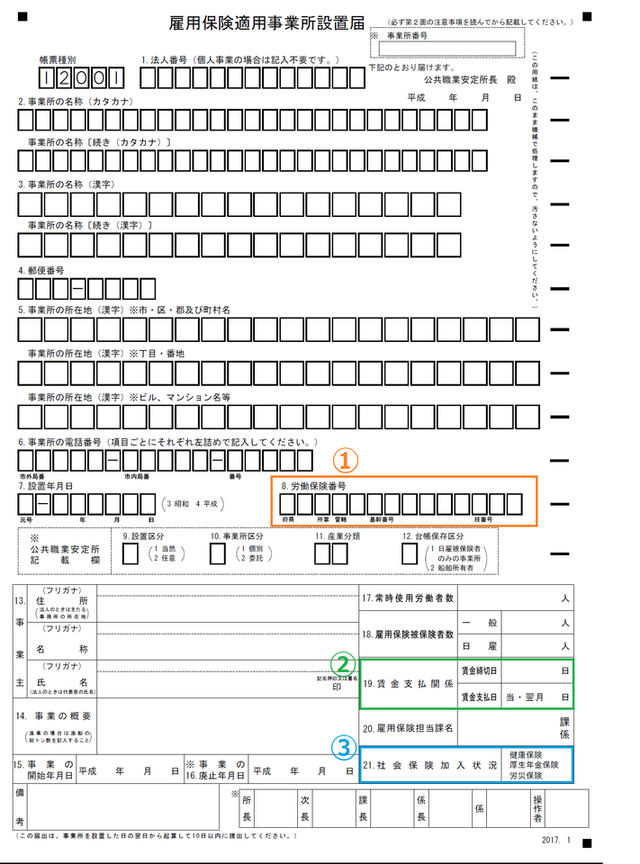

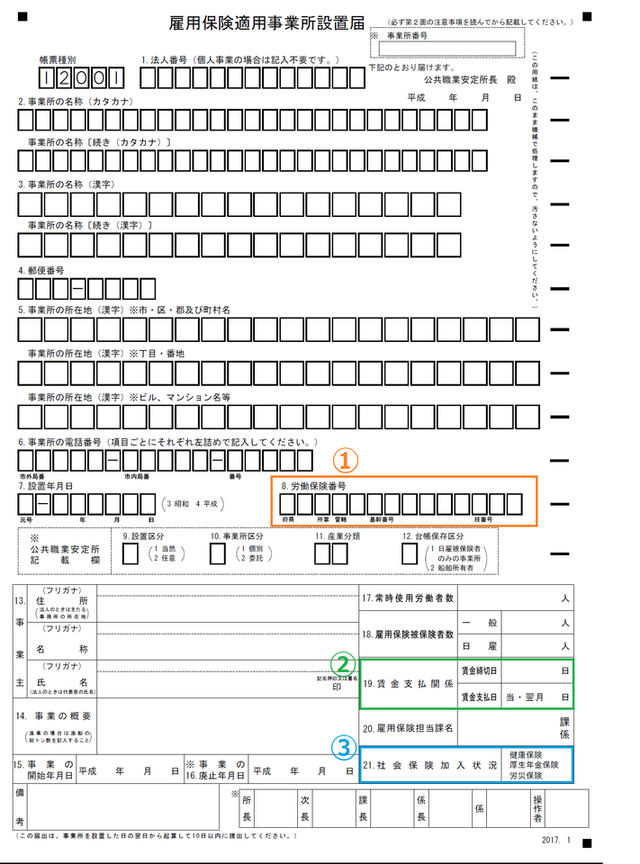

雇用保険適用事業所設置届

事業所として雇用保険の適用を受けるために、この書類を提出します。

事業所として雇用保険の適用を受けるために、この書類を提出します。

提出期限は、保険関係が成立した翌日から10日以内です。

書類は「ハロ-ワ-クインタ-ネットサ-ビス」のホ-ムペ-ジで記入、印刷することができます。

http://hoken.hellowork.go.jp/assist/600000.do?screenId=600000&action=koyohotekiSetchiLink

① 労働保険番号

① 労働保険番号

労災保険の手続きを行った際に交付された労働保険番号を記入します。

② 賃金支払い関係

従業員への給料の支払いに関する規定を記入します。

例えば、25日締めの翌月15日払いであれば、「賃金締切日」に25を記入し、「賃金支払日」は翌を〇で囲み15を記入します。

③ 社会保険加入状況

上記で加入した労災保険を〇で囲みます。

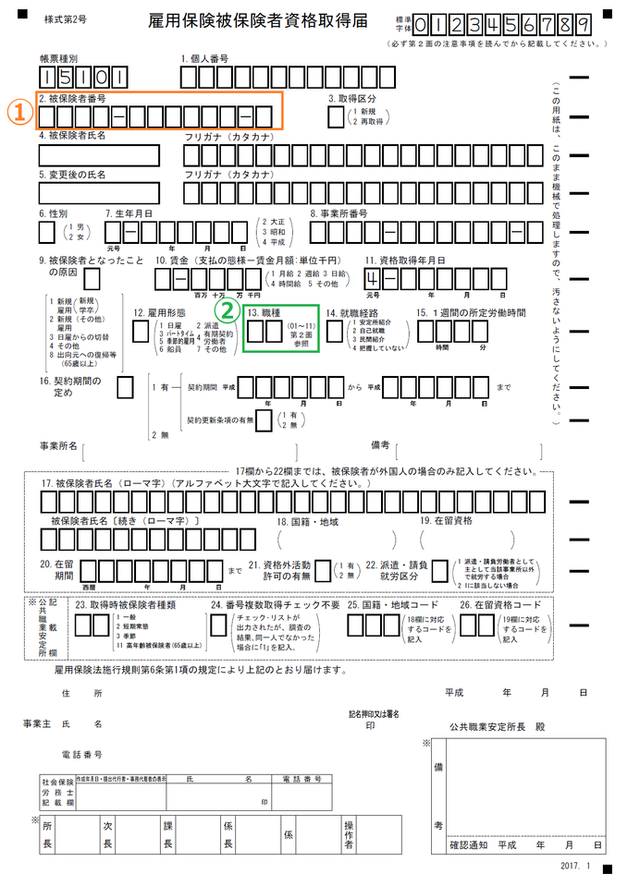

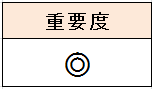

雇用保険被保険者資格取得届

続いて、雇用保険を受ける従業員に関する手続きでこの書類を提出します。

続いて、雇用保険を受ける従業員に関する手続きでこの書類を提出します。

従業員を雇った月の翌月10日までが提出期限となっています。

書類は「ハロ-ワ-クインタ-ネットサ-ビス」のホ-ムペ-ジから記入、印刷することができます。

http://hoken.hellowork.go.jp/assist/600000.do?screenId=600000&action=koyohohiLicenceLink

① 被保険者番号

① 被保険者番号

その従業員が以前に他の会社などで雇用保険に入っていた場合、その番号を記入します。

従業員が番号を忘れてしまっている場合などは、ハロ-ワ-クにその旨を相談しましょう。

② 職種

この欄には、2面より職業の番号を選んで記入します。

番号ごとの職業は以下の通りです。

書類によって、提出の必須のものから人によっては必要無いものと様々です。

具体的に自分に必要なものが分からなければ、専門家に相談してみることをお勧めします。

提出期限ギリギリで気付いたり、期限後に気付いたりすると後々そわそわしてきます。

開業してすぐに事業に集中できるように余裕を持って準備していきましょう。

今回は、実際に事業を開始する際に各機関に提出する書類と記入の際のポイントについてお話していきます。

サラリ-マンから個人事業主として開業すれば、給与所得者から事業所得者となります。

税金の申告をはじめ、今まで会社にやってもらっていたことを、今度は全て自分で行わなくてはいけません。

提出を怠ると、税金の優遇が受けられなくなったりするので必ず提出するようにしましょう。

また、ほとんどに提出期限が定められているので、忘れないように事業を始める前段階でしっかりと確認することをお勧めします。

- 税務署に届出が必要な3つの書類

1人で事業を行う場合でも、税務署への届出は必須になります。

個人事業の開廃業届出書

個人事業に開廃業届出書とは、税務署に対して、個人事業として開業したことを報告する書類になります。

個人事業に開廃業届出書とは、税務署に対して、個人事業として開業したことを報告する書類になります。事業開始日から1ヶ月以内に納税地の税務署に提出期限します。

この書類は、国税庁のホ-ムペ-ジよりダウンロ-ドすることができます。

http://www.nta.go.jp/law/tsutatsu/kobetsu/shotoku/shinkoku/001115/pdf/04/04_004.pdf

① 納税地、上記以外の住所地・事業所等

① 納税地、上記以外の住所地・事業所等「納税地」には自宅の住所を記入します。

個人事業の場合、お住まいの地域の税務署に確定申告することになります。

自宅とは別に店舗や事務所がある場合、「上記以外の住所地・事業所等」もあわせて記入します。

② 届出の区分

開業を〇で囲みます。

開業の場合は、下記の「事業所等を新増設、移転、廃止した場合」、「廃業の事由が法人の設立に伴うものである場合」には記入の必要がありません。

③ 所得の種類

事業所得を〇で囲みます。

④ 開業・廃業等日

開業日を記入します。

⑤ 開業・廃業に伴う届出書の提出の有無

開業届と一緒に税務署に届け出る書類がある場合、該当する有を〇で囲みます。

「青色申告承認申請書」又は「青色申告の取りやめ届出書」の所の有を〇で囲みましょう。

⑥ 事業の概要

具体的な事業内容を記入します。

例)アパレル用品の販売

⑦ 給与等の支払の状況

自分以外に専従者や従業員がいる場合は、それぞれの人数と日給・月給などの区分を記入します。

「税額の有無」には、それぞれの給与額や扶養親族の状況を総合的に判断して、納税があれば有を〇で囲みます。

納税がある場合、「源泉所得税の納期の特例の承認に関する申告書の提出の有無」の有を〇で囲みましょう。

この申告書の内容については、下でお話します。

最後に給与支払いを開始する日を記入します。

所得税の青色申告承認申請書

所得税の青色申告承認申請書とは、確定申告を青色申告で行うために必要な書類です。

所得税の青色申告承認申請書とは、確定申告を青色申告で行うために必要な書類です。この書類を提出していないと、複式簿記によって貸借対照表・損益計算書を作成したとしても、青色申告の特典を受けることができないので注意しましょう。

青色申告の概要は「65万円控除だけじゃない|個人事業主が白色申告から青色申告にすべき理由」をご覧ください。

開業から2ヶ月以内が提出期限となっています。

書類は国税庁ホ-ムペ-ジからダウンロ-ドすることができます。

http://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/pdf/h28/10.pdf

① 事業所又は所得の基因となる資産の名称及びその所在地

① 事業所又は所得の基因となる資産の名称及びその所在地名称には屋号を、所在地には店舗・事務所の住所を記入します。

② 所得の種類

事業所得にチェックを付けます。

③ いままでに青色申告承認の取消しを受けたこと又は取りやめをしたことの有無

無しにチェックを付けます。

④ 本年1月16日以後新たに業務を開始した場合、その開始した年月日

開業日が1月16日以後の場合は記入します。

また、1月1日から1月15日までに開業した場合、3月15日がこの書類の提出期限になります。

⑤ 相続による事業承継の有無

新規開業なので、無しにチェックを付けます。

⑥ その他参考事項

まず、簿記方式の複式簿記にチェックを付けます。

備付帳簿名は事業で使うものにチェックを付けます。

まだ何を使うか分からなければ、「固定資産台帳」、「総勘定元帳」、「仕訳帳」にチェックを付けましょう。

所得税の棚卸資産の評価方法・減価償却資産の償却方法の届出書

棚卸資産の評価方法と減価償却資産の償却方法を選択する際に必要な書類です。

棚卸資産の評価方法と減価償却資産の償却方法を選択する際に必要な書類です。必ず提出が必要な書類ではありません。

提出しない場合、棚卸資産の評価方法は「最終仕入評価法」、建物等の有形固定資産と無形固定資産については「定額法」が、その他の有形固定資産については「定率法」が適用されます。

棚卸資産の評価方法は全部で7種類あり、事業の種類によって有利な方法が変わってきます。

今後のブログでまたまとめていこうと思うので、今回は割愛します。

最初の確定申告書の提出期限までが提出期限です。

書類は国税庁のホ-ムペ-ジからダウンロ-ドすることができます。

http://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/pdf/h28/18_19.pdf

① 棚卸資産の評価方法

① 棚卸資産の評価方法「事業の種類」には、その評価法を採用する事業の種類を記載します。

例)小売業、製造業など

「棚卸資産の区分」には、事業の種類ごとに棚卸資産の区分を記載します。

例)商品、製品、原材料など

② 減価償却資産の評価方法

「減価償却資産の種類、設備の種類」には、その償却方法を採用する資産、設備の種類を記載します。

例)建物、機械及び装置、車両など

「構造又は用途、細目」には、資産の種類ごとにその構造や用途を記載します。

例)木造、冷暖房設備、医療機器など

③ その他参考事項

(2)その他には、届出をすることになった事情等があれば、具体的に記入します。

- 従業員を雇う場合に税務署に届出が必要な3つの書類

青色事業専従者給与に関する届出書

青色事業専従者給与とは、青色申告を行う個人事業主が、生計を一にする配偶者や親族などを専従者として雇う場合に、彼らに対して支払う給料のことをいいます。

青色事業専従者給与とは、青色申告を行う個人事業主が、生計を一にする配偶者や親族などを専従者として雇う場合に、彼らに対して支払う給料のことをいいます。この書類を提出することによって、青色専従者への給与を必要経費にすることができます。

必要経費になるのは、支給する給与額が相当とみられるもので、かつ、この届出書に記載した給与の範囲内となります。

開業又は専従者がいることとなった日から2ヶ月以内が提出期限となります。

書類は国税庁のホ-ムペ-ジからダウンロ-ドすることができます。

http://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/pdf/h28/13_14.pdf

① 青色事業専従者給与

① 青色事業専従者給与「経験年数」には、あなたの事業に従事している期間を記入します。

(他の同種又は類似の事業に従事した期間があればそれも加えます。)

「仕事の内容・従事の程度」には、具体的な業務内容とその事務に対する職責、勤務時間を記入します。

例)販売事務、記帳事務、経理責任者、販売責任者、毎日5時間従事など

「資格等」には、何か特殊技能等があれば記載します。

例)日商簿記2級、看護師など

「給料」には、毎月何日にいくら支払うのか記入します。

「賞与」には、何月にいくら支払うのか記入します。

具体的な金額ではなく、〇ヶ月分と書いても大丈夫です。

「昇給の基準」には、昇給することがある場合その基準を記入します。

② 使用人の給与

専従者以外に使用人がいる場合は、専従者の給与が適性か比較する基準として上記と同じように記入します。

給与支払事務所等の開設届出書

給与支払事務所等の開設届出書とは、青色事業専従者やその他の従業員を雇った場合に提出が必要な書類です。

給与支払事務所等の開設届出書とは、青色事業専従者やその他の従業員を雇った場合に提出が必要な書類です。給与支払事務所等を開設した日から1ヶ月以内が提出期限となります。

書類は国税庁のホ-ムペ-ジからダウンロ-ドすることができます。

http://www.nta.go.jp/law/tsutatsu/kobetsu/hojin/010705/pdf/2801h009.pdf

① 届出の内容及び理由

① 届出の内容及び理由「開設」の開業又は法人の設立にチェックを付けます。

② 給与支払事務所等について

「開設・異動前」の行に順に記入していきます。

下の「従業員数」は、個人事業なので、従業員の部分に人数を記入します。

源泉所得税の納期の特例の承認に関する申請書

従業員に給与を支払う際などで源泉徴収した所得税は、原則としてその給与を支払った月の翌月10日までに税務署に納付しなければいけません。

従業員に給与を支払う際などで源泉徴収した所得税は、原則としてその給与を支払った月の翌月10日までに税務署に納付しなければいけません。しかし、給与の支払人員が10人未満の場合、この届出書を提出することで、源泉徴収した所得税を半年分まとめて納付する特例を受けることができます。

重要度は低いですが、納付が半年に1回になることで手間も時間もかなり削減できるので出すことをお勧めします。

提出期限は特にありません。

この特例を受けた場合、1~6月までの支給分は7月10日まで、7月~12月までの支給分は翌年1月20日までが納期限になります。

例えば、2月にこの申請書を提出した場合、2月分は3月10日まで、3月~6月分は7月10日までが納期限になります。

書類は国税庁のホ-ムペ-ジからダウンロ-ドすることができます。

http://www.nta.go.jp/law/tsutatsu/kobetsu/hojin/010705/pdf/2802h249.pdf

① 申請の日前6ヶ月間の各月末の給~

① 申請の日前6ヶ月間の各月末の給~申請した日の前半年分それぞれの支給人数と支給額を記入します。

(※)臨時で給与支払いがあった場合は、その人数と支給額を外書きします。

- 都道府県税事務所に提出する書類

税務署に提出書類は上記でお話しました。

続いては、都道府県税事務所に提出する書類です。

税務署は「法人税」、「所得税」などの国税を取り扱います。

それに対し、都道府県税事務所は「個人事業税」、「不動産所得税」、「固定資産税」などの地方税を取り扱います。

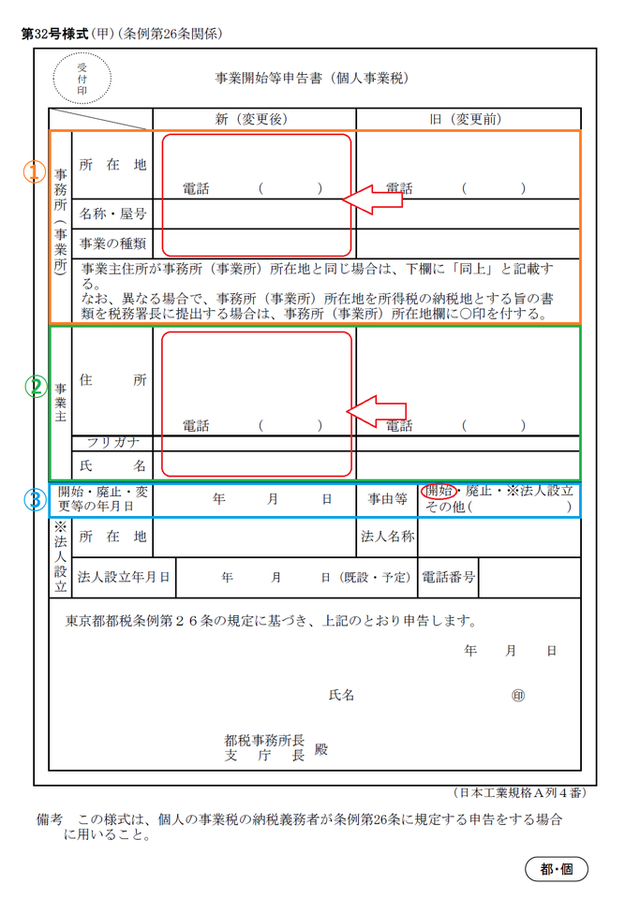

事業開始等申告書(個人事業税)

新しく事業を開始した場合、都道府県税事務所に事業開始等申告書を提出します。

新しく事業を開始した場合、都道府県税事務所に事業開始等申告書を提出します。

今回は東京都の都税事務所に提出する場合についてお話します。

提出期限は開業日から15日以内と非常に期間が短いのでご注意ください。

しかし実は、提出しなくてもしっかりと確定申告を行っていれば、後から自動的に事業税の納付書が送られてきます。

ですので、忘れてしまってもそこまで気にする必要はありません。

書類は東京都主税局よりダウンロ-ドすることができます。(東京都の場合)

http://www.tax.metro.tokyo.jp/shomei/03-a.pdf

① 事務所(事業所)

① 事務所(事業所)

店舗や事務所の住所、屋号、事業内容の順に記入します。

新規開業なので、左側の「新(変更後)」の欄のみ記入します。

② 事業主

自宅の住所、電話番号、氏名の順に記入します。

ここも左側のみ記入します。

③ 開始の年月日・事由等

開業日を記入し、右側は「開業」を〇で囲みます。

- 従業員を雇う場合に労働基準監督署に提出する書類

労働保険には、労働基準監督署に手続きを行う労災保険と、ハロ-ワ-クに手続きを行う雇用保険があります。

まずは、労働基準監督署で行う労災保険の手続きについてお話します。

労働保険 保険関係成立届出

労働保険の全ての手続きを完了するためには、まず、「労働保険 保険関係成立届出」を労働基準監督署に提出します。

労働保険の全ての手続きを完了するためには、まず、「労働保険 保険関係成立届出」を労働基準監督署に提出します。提出期限は、従業員を雇い保険関係が成立した翌日から10日以内となります。

書類は「イ-ガブ電子政府の総合窓口」のホ-ムペ-ジからダウンロ-ドすることができます。

http://shinsei.e-gov.go.jp/search/servlet/Procedure?CLASSNAME=GTAEGOVMSTDETAIL&menSeqNo=0000008074&id=4950019900001

① 事業所名

① 事業所名事業所の所在地と屋号をカナ、漢字の順に記入していきます。

② 記入内容の詳細

他の箇所に記入した内容とその詳細をここにまとめて記入していきます。

分かりにくい点は以下の2つで、

「事業の種類」には、製造業、小売業などの事業の業種を記入します。

「賃金総額の見込み額」には、保険関係が成立した日から保険年度末までに労働者に支払う賃金総額の見込み額を記入します。

③ 保険関係成立年月日

保険関係が成立した日付を記入します。

一番左の「元号」は平成の場合「7」を記入します。

④ 常時使用労働者数

その年の従業員の人数を記入します。

⑤ 雇用保険被保険者数・免除対象高年齢労働者数

こちらも、その年の従業員の人数を記入します。

記入した従業員の中で、高年齢で保険料免除の対象者がいれば、免除対象高年齢労働者数にも記入します。

⑥ 法人番号

個人事業主の場合は、13桁全てに「0」を記入します。

この届出を提出すると、控えを受け取る際に「概算保険料申告書」という書類を一緒に渡されます。

そちらも労働基準監督署の指示に従い続けて提出してください。

手続きが終わると労働保険番号が交付されます。

- 従業員を雇う場合にハロ-ワ-クに提出する2つの書類

雇用保険適用事業所設置届

事業所として雇用保険の適用を受けるために、この書類を提出します。

事業所として雇用保険の適用を受けるために、この書類を提出します。提出期限は、保険関係が成立した翌日から10日以内です。

書類は「ハロ-ワ-クインタ-ネットサ-ビス」のホ-ムペ-ジで記入、印刷することができます。

http://hoken.hellowork.go.jp/assist/600000.do?screenId=600000&action=koyohotekiSetchiLink

① 労働保険番号

① 労働保険番号労災保険の手続きを行った際に交付された労働保険番号を記入します。

② 賃金支払い関係

従業員への給料の支払いに関する規定を記入します。

例えば、25日締めの翌月15日払いであれば、「賃金締切日」に25を記入し、「賃金支払日」は翌を〇で囲み15を記入します。

③ 社会保険加入状況

上記で加入した労災保険を〇で囲みます。

雇用保険被保険者資格取得届

続いて、雇用保険を受ける従業員に関する手続きでこの書類を提出します。

続いて、雇用保険を受ける従業員に関する手続きでこの書類を提出します。従業員を雇った月の翌月10日までが提出期限となっています。

書類は「ハロ-ワ-クインタ-ネットサ-ビス」のホ-ムペ-ジから記入、印刷することができます。

http://hoken.hellowork.go.jp/assist/600000.do?screenId=600000&action=koyohohiLicenceLink

① 被保険者番号

① 被保険者番号その従業員が以前に他の会社などで雇用保険に入っていた場合、その番号を記入します。

従業員が番号を忘れてしまっている場合などは、ハロ-ワ-クにその旨を相談しましょう。

② 職種

この欄には、2面より職業の番号を選んで記入します。

番号ごとの職業は以下の通りです。

| 番号 | 職業 |

| 1 | 管理的職業 |

| 2 | 専門的技術的職業 |

| 3 | 事務的職業 |

| 4 | 販売の職業 |

| 5 | サ-ビスの職業 |

| 6 | 保安の職業 |

| 7 | 農林漁業の職業 |

| 8 | 生産工程の職業 |

| 9 | 輸送・機械運転の職業 |

| 10 | 建設・採掘の職業 |

| 11 | 運搬・清掃・包装等の職業 |

- まとめ

書類によって、提出の必須のものから人によっては必要無いものと様々です。

具体的に自分に必要なものが分からなければ、専門家に相談してみることをお勧めします。

提出期限ギリギリで気付いたり、期限後に気付いたりすると後々そわそわしてきます。

開業してすぐに事業に集中できるように余裕を持って準備していきましょう。