ブログ

100万円のお年玉に税金ってかかる!?|お年玉を贈与税非課税にするために注意すべき3つのポイント

皆様、あけましておめでとうございます。

お正月休みも終わり、2019年初ブログです。

今年も何卒宜しくお願い致します。

さて、お正月といえばお年玉です。

お子さんやお孫さん、親戚の子供たちにお年玉をあげたという方も多いのではないでしょうか?

最近では、ZOZOTOWNの前澤社長がTwitterで、「100人に100万円プレゼント」というお年玉企画をツイートし、300万以上のリツイートがあるなど、大きな話題となっています。

お年玉で100万円が貰えるなんて夢のような企画ですね。

しかし、ここで気になるのが税金です。

お年玉にも税金はかかるのでしょうか?

ということで今回のブログでは、お年玉が税金の課税対象となることはあるのか?などについてお話していきたいと思います。

まず、お年玉は金額によって贈与税の課税対象となる可能性があります。

贈与税とは、個人から財産を貰ったときに、貰った人に対してかかる税金です。

お年玉などのように直接お金を貰う以外にも、保険会社から自分が保険料を負担していない生命保険金を受け取った場合も、贈与を受けたとみなされ贈与税の課税対象になります。

また、個人から「財産」を貰ったときにかかる税金なので、家や車を貰った場合も対象となります。

その場合、貰った時の時価で税金を計算します。

贈与税には、課税対象か判断する基準が2つ存在します。

それぞれの基準によって、課税対象となる金額が違うので、どちらに該当するのか注意するようにしましょう。

① 暦年課税

お年玉をはじめとした通常の贈与税は暦年課税となります。

1月1日~12月31日までの1年間に貰った財産の合計額から、基礎控除額の110万円を差し引いた残額が贈与税の課税対象になります。

つまり、通常の場合、年間110万円を超えるお金を贈与されると税金がかかります。

② 相続時精算課税

相続時精算課税とは、原則として60歳以上の父母または祖父母から、20歳以上の子または孫に対し財産を贈与した場合に、選択することができる贈与税の制度になります。

贈与者ごとに1月1日~12月31日までの1年間に贈与を受けた財産の合計額から、2,500万円の特別控除額を差し引いた残額が贈与税の課税対象になります。

なお、この場合、税務署に「相続時精算課税選択届出書」等を期限内に提出する必要があります。

お年玉が該当する暦年課税の贈与税の計算は以下のような流れで行われます。

暦年課税の贈与税の税率は、【一般贈与財産用】と【特例贈与財産用】の2種類があります。

直系尊属(祖父母や父母など)からその年の1月1日付けで20歳以上の者(子や孫など)への贈与税の計算を【特例贈与財産用】、それ以外の贈与税の計算を【一般贈与財産用】の税率を用いて計算します。

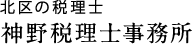

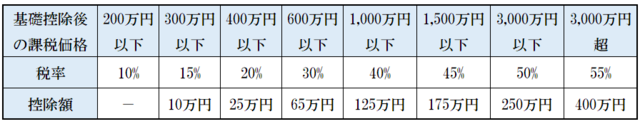

まず、【一般贈与財産用】の税率は以下表のようになります。

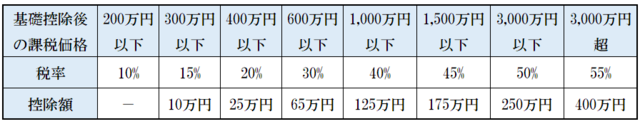

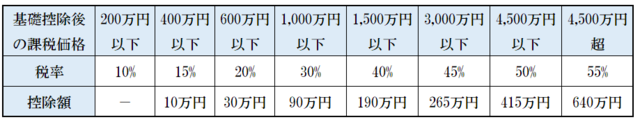

続いて、【特例贈与財産用】の税率は以下のようになります。

続いて、【特例贈与財産用】の税率は以下のようになります。

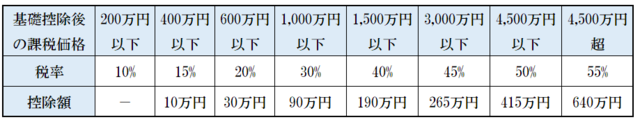

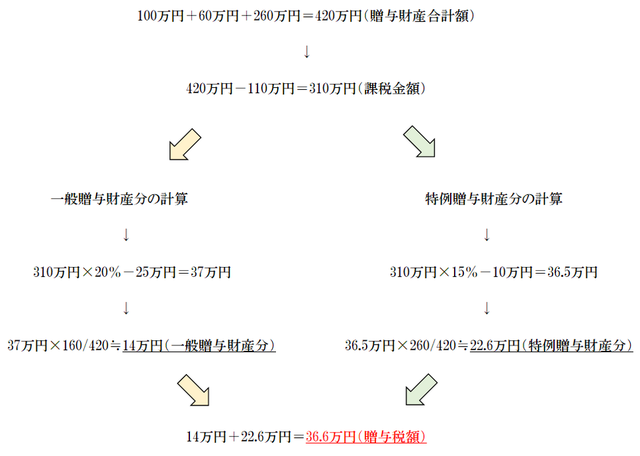

それでは、次のような条件で具体例を見ていきましょう。

・22歳(貰う人)

・Twitterのお年玉企画で個人から100万円貰う(一般贈与財産)

・知り合いのおじさんから就職祝いとして60万円貰う(一般贈与財産)

・70歳の祖父から誕生日に車(時価260万円)を貰う(特例贈与財産)

・全て暦年課税とする

このように、一般贈与財産と特例贈与財産の両方の計算が必要な場合、以下のように計算していきます。

というように、贈与税の金額を求めることができます。

というように、贈与税の金額を求めることができます。

贈与税が発生した場合、「所得税の確定申告」と同様に税務署に申告して納税しなければいけません。

申告の期限は、原則として翌年の2月1日~3月15日までにする必要があります。

上記のように、貰った人に対してかかる税金なので、財産を貰った人が申告を行います。

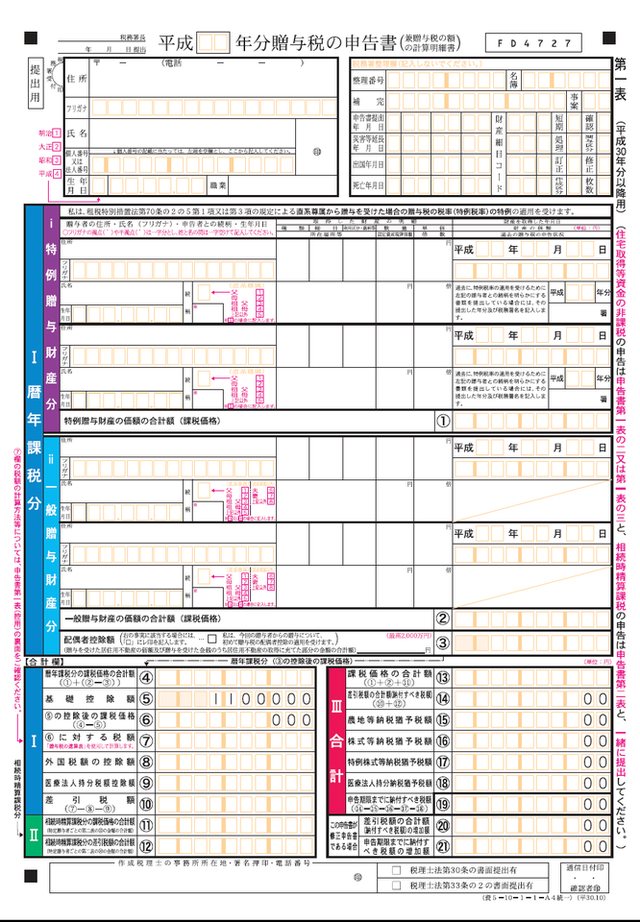

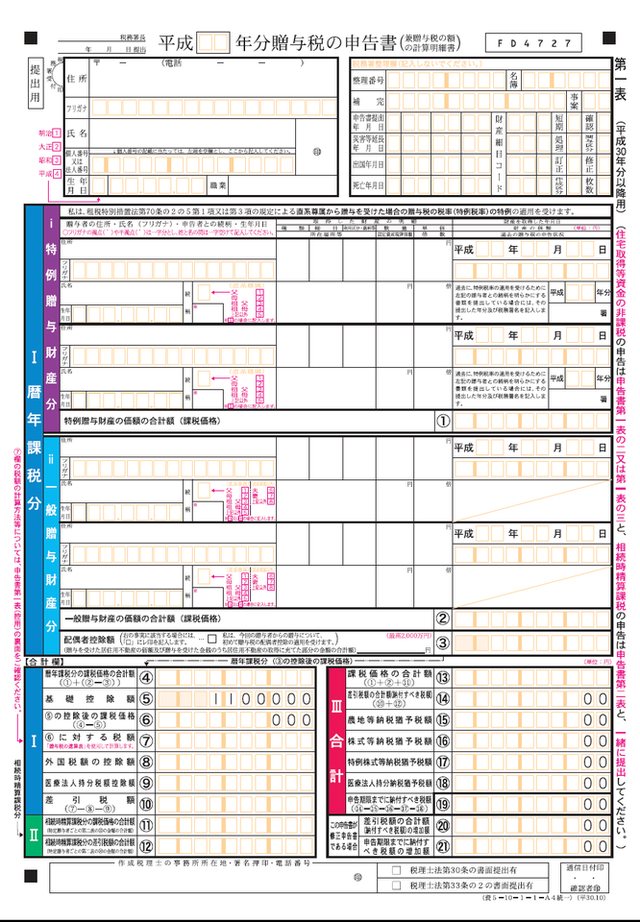

申告は、以下の申告書に必要事項を記入し、税務署に提出します。

所得税の申告書とは違うので注意しましょう。

申告書は、国税庁ホームページ「平成30年分贈与税の申告書等の様式一覧」よりダウンロードすることができます。

申告書は、国税庁ホームページ「平成30年分贈与税の申告書等の様式一覧」よりダウンロードすることができます。

贈与税について何となくご理解頂いたところで、贈与税を非課税にしておくために注意すべきポイントについてお話していきます。

上記でもお話したように、贈与税(暦年課税)の基礎控除額は110万円です。

つまり、110万円までであれば、お年玉に限らずいくら貰っても贈与税はかかりません。

仮に、ZOZOTOWN前澤社長から100万円のお年玉を貰ったとしても、税金を支払う必要はありませんのでご安心ください。

お年玉をくれた人が1人でも10人でも、基礎控除の金額は110万円で変わりません。

ですので、1年間の貰った総額が110万円を超えないように注意しましょう。

ZOZOTOWNからのお年玉が100万円、祖父母からのお年玉が5万円、父母からのお年玉が3万円、誕生日にプレゼント代として5万円を貰ったとすると、年間合計で113万円となるので申告しなければいけません。

お年玉といえば現金が一般的ですが、贈与税の課税対象となるのは個人から貰った「財産」なので、直接お金を貰う以外にも課税されることがあります。

家や車を貰った場合、貰った時の時価に換算して贈与財産として加算されます。

家や車は1つ1つの金額が大きいので、110万円もすぐに超えてしまうので注意しましょう。

もう1つ注意点として、贈与税を支払うのはあげた側ではなく貰った側です。

現金を貰った場合であれば、その中から税金を払えば済みますが、家や車の場合税金分の現金を別で用意しなくてはいけません。

いかがだったでしょうか。

本当に何でもかんでも税金がかかりますね。

お年玉で贈与税がかかることはまずないと思いますが、貰いすぎ・あげすぎには注意しておきましょう。

お正月休みも終わり、2019年初ブログです。

今年も何卒宜しくお願い致します。

さて、お正月といえばお年玉です。

お子さんやお孫さん、親戚の子供たちにお年玉をあげたという方も多いのではないでしょうか?

最近では、ZOZOTOWNの前澤社長がTwitterで、「100人に100万円プレゼント」というお年玉企画をツイートし、300万以上のリツイートがあるなど、大きな話題となっています。

お年玉で100万円が貰えるなんて夢のような企画ですね。

しかし、ここで気になるのが税金です。

お年玉にも税金はかかるのでしょうか?

ということで今回のブログでは、お年玉が税金の課税対象となることはあるのか?などについてお話していきたいと思います。

お年玉は贈与税の対象になるかも

まず、お年玉は金額によって贈与税の課税対象となる可能性があります。

贈与税とは

贈与税とは、個人から財産を貰ったときに、貰った人に対してかかる税金です。

お年玉などのように直接お金を貰う以外にも、保険会社から自分が保険料を負担していない生命保険金を受け取った場合も、贈与を受けたとみなされ贈与税の課税対象になります。

また、個人から「財産」を貰ったときにかかる税金なので、家や車を貰った場合も対象となります。

その場合、貰った時の時価で税金を計算します。

いくらから贈与税がかかるの?

贈与税には、課税対象か判断する基準が2つ存在します。

それぞれの基準によって、課税対象となる金額が違うので、どちらに該当するのか注意するようにしましょう。

① 暦年課税

お年玉をはじめとした通常の贈与税は暦年課税となります。

1月1日~12月31日までの1年間に貰った財産の合計額から、基礎控除額の110万円を差し引いた残額が贈与税の課税対象になります。

つまり、通常の場合、年間110万円を超えるお金を贈与されると税金がかかります。

② 相続時精算課税

相続時精算課税とは、原則として60歳以上の父母または祖父母から、20歳以上の子または孫に対し財産を贈与した場合に、選択することができる贈与税の制度になります。

贈与者ごとに1月1日~12月31日までの1年間に贈与を受けた財産の合計額から、2,500万円の特別控除額を差し引いた残額が贈与税の課税対象になります。

なお、この場合、税務署に「相続時精算課税選択届出書」等を期限内に提出する必要があります。

贈与税の計算方法(暦年課税)

お年玉が該当する暦年課税の贈与税の計算は以下のような流れで行われます。

1月1日~12月31日までの贈与により貰った財産の価額を合計

↓

財産の合計額-基礎控除110万円=課税金額

↓

課税金額×税率=贈与税額

暦年課税の贈与税の税率は、【一般贈与財産用】と【特例贈与財産用】の2種類があります。

直系尊属(祖父母や父母など)からその年の1月1日付けで20歳以上の者(子や孫など)への贈与税の計算を【特例贈与財産用】、それ以外の贈与税の計算を【一般贈与財産用】の税率を用いて計算します。

まず、【一般贈与財産用】の税率は以下表のようになります。

続いて、【特例贈与財産用】の税率は以下のようになります。

続いて、【特例贈与財産用】の税率は以下のようになります。

それでは、次のような条件で具体例を見ていきましょう。

・22歳(貰う人)

・Twitterのお年玉企画で個人から100万円貰う(一般贈与財産)

・知り合いのおじさんから就職祝いとして60万円貰う(一般贈与財産)

・70歳の祖父から誕生日に車(時価260万円)を貰う(特例贈与財産)

・全て暦年課税とする

このように、一般贈与財産と特例贈与財産の両方の計算が必要な場合、以下のように計算していきます。

というように、贈与税の金額を求めることができます。

というように、贈与税の金額を求めることができます。贈与税の申告

贈与税が発生した場合、「所得税の確定申告」と同様に税務署に申告して納税しなければいけません。

申告の期限は、原則として翌年の2月1日~3月15日までにする必要があります。

上記のように、貰った人に対してかかる税金なので、財産を貰った人が申告を行います。

申告は、以下の申告書に必要事項を記入し、税務署に提出します。

所得税の申告書とは違うので注意しましょう。

申告書は、国税庁ホームページ「平成30年分贈与税の申告書等の様式一覧」よりダウンロードすることができます。

申告書は、国税庁ホームページ「平成30年分贈与税の申告書等の様式一覧」よりダウンロードすることができます。お年玉を贈与税非課税にするために注意すべき3つのポイント

贈与税について何となくご理解頂いたところで、贈与税を非課税にしておくために注意すべきポイントについてお話していきます。

ポイント1|110万円を超えないように

上記でもお話したように、贈与税(暦年課税)の基礎控除額は110万円です。

つまり、110万円までであれば、お年玉に限らずいくら貰っても贈与税はかかりません。

仮に、ZOZOTOWN前澤社長から100万円のお年玉を貰ったとしても、税金を支払う必要はありませんのでご安心ください。

ポイント2|複数人から貰った場合は合計額に注意

お年玉をくれた人が1人でも10人でも、基礎控除の金額は110万円で変わりません。

ですので、1年間の貰った総額が110万円を超えないように注意しましょう。

ZOZOTOWNからのお年玉が100万円、祖父母からのお年玉が5万円、父母からのお年玉が3万円、誕生日にプレゼント代として5万円を貰ったとすると、年間合計で113万円となるので申告しなければいけません。

ポイント3|お金じゃなくて物を貰った場合も要注意

お年玉といえば現金が一般的ですが、贈与税の課税対象となるのは個人から貰った「財産」なので、直接お金を貰う以外にも課税されることがあります。

家や車を貰った場合、貰った時の時価に換算して贈与財産として加算されます。

家や車は1つ1つの金額が大きいので、110万円もすぐに超えてしまうので注意しましょう。

もう1つ注意点として、贈与税を支払うのはあげた側ではなく貰った側です。

現金を貰った場合であれば、その中から税金を払えば済みますが、家や車の場合税金分の現金を別で用意しなくてはいけません。

まとめ

いかがだったでしょうか。

本当に何でもかんでも税金がかかりますね。

お年玉で贈与税がかかることはまずないと思いますが、貰いすぎ・あげすぎには注意しておきましょう。