ブログ

帳簿書類の保存期間は?違反すると3つの罰則が

事業をスタ-トしてから1年間、確定申告のためにとっておいた領収書や作成した帳簿等、確定申告が無事終わったからといって捨ててはいけません。

それらの書類の「保存義務」があるからです。

この保存義務に違反してしまうと様々な不利益が生じる場合があります。

しかし、保存義務といっても、いつまでも溜め込んでいては保管場所の確保も難しくなってしまいます。

本来の事業運営を損なわないためにも、保存期間が過ぎたら処分していくことを心がけましょう。

ということで、今回は、帳簿書類等の保存期間や違反した際の罰則、保存方法などについてお話していきたいと思います。

それでは細かく見ていきましょう。

青色申告者の場合

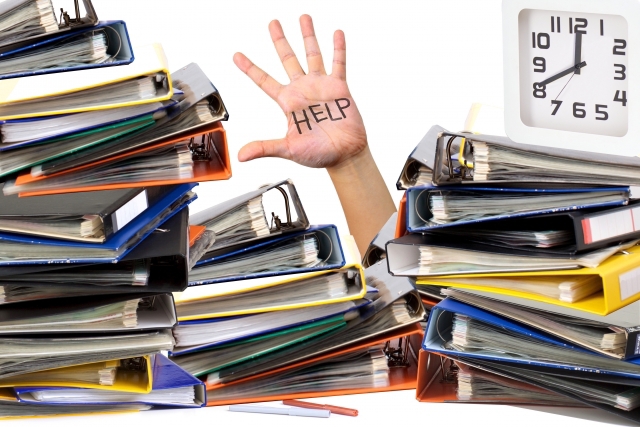

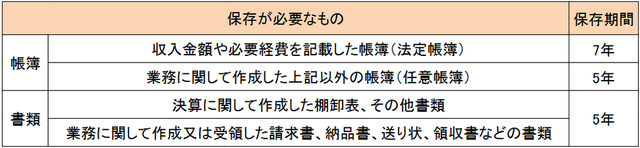

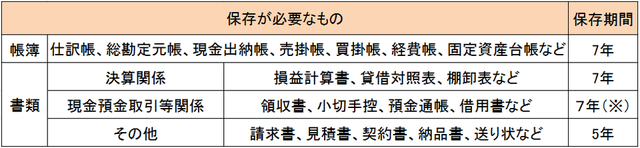

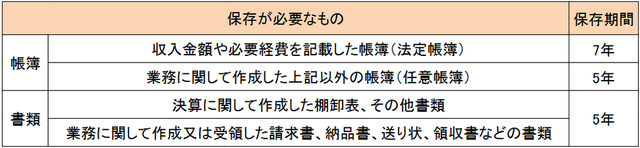

個人事業主で青色申告を行っている場合、帳簿は7年間、書類は5~7年の保存義務があります。

詳細は以下の表をご覧ください。

※前々年分所得が300万円以下の方は5年

※前々年分所得が300万円以下の方は5年

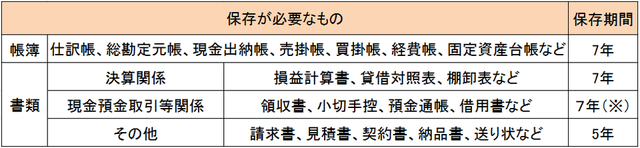

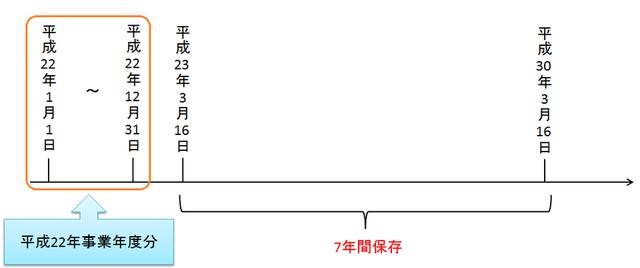

上記の書類について、確定申告書の提出期限から保存を始めなくてはいけません。

例えば、平成22年度分は、平成23年3月16日から平成30年3月16日まで保存します。

白色申告者の場合

平成26年1月から白色申告者についても、記帳と帳簿書類の保存が義務化されました。注意です。

仮に、今までの分が保存できていなかったとしても、書類がある分からしっかりと保存を習慣づけましょう。

白色申告の場合は、帳簿は5年~7年、書類は5年の保存義務があります。

詳細は以下の表をご覧ください。

保存開始日は青色申告と同様に、確定申告の提出期限の翌日、3月16日から7年間(5年間)です。

保存開始日は青色申告と同様に、確定申告の提出期限の翌日、3月16日から7年間(5年間)です。

どちらの規定にしろ最長で10年間の保存義務があります。

税法での規定も、個人事業主と比べるとやや厳しくなっているので注意しましょう。

会社法では保存期間10年

会社法第432条2項に、以下のように記載されています。

「 株式会社は、会計帳簿の閉鎖の時から十年間、その会計帳簿及びその事業に関する重要な書類を保存しなければいけない 」

参考:Wikibooks

http://ja.wikibooks.org/wiki/会社法第432条

決算が終わってから10年間保存しなければいけません。

税法では保存期間7~10年

法人の場合、税法での保存期間の規定は3つの保存年数があります。

それは、7年間、9年間、10年間の3つです。

上記の個人事業主のように、帳簿や書類の種類によって保存期間が変わることはありません。

しかし、その事業年度に欠損金(赤字)があったかどうかで保存期間が変動します。

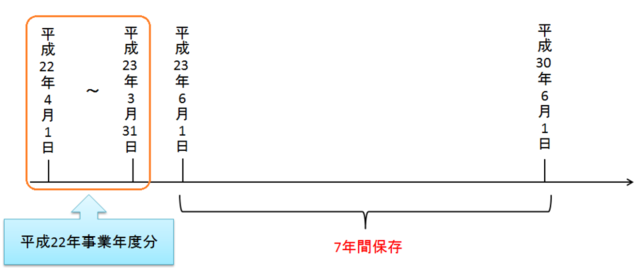

① 通常は7年間

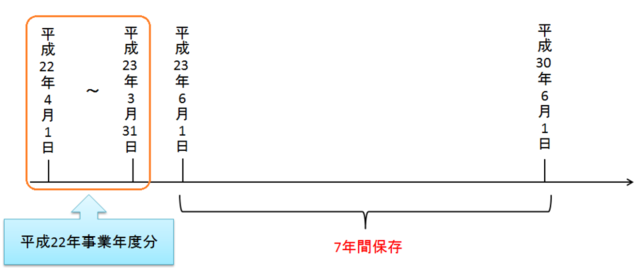

通常は、決算書提出期限の翌日から7年間が保存義務期間となります。

法人の申告期限は決算日から2ヶ月以内ですので、保存期間はその翌日からとなります。

例えば、4月1日~3月31日が事業年度の場合、期限は5月31日、保存開始日は6月1日からとなります。

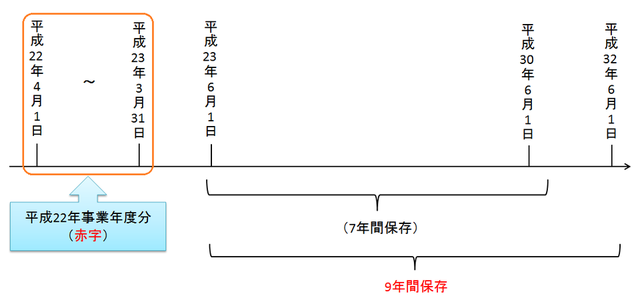

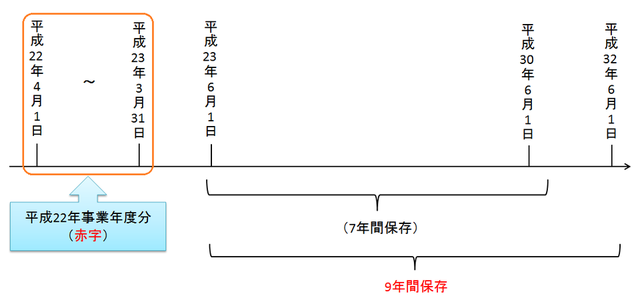

② 赤字の年は9年間

法人の場合、欠損金の繰越しを最長で9年間行うことができます。

それに伴う形で、平成20年4月1日以後に終了した欠損金の生じた事業年度については、帳簿書類の保存期間が9年間となります。

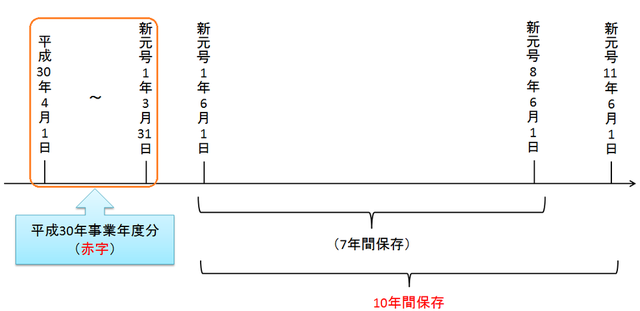

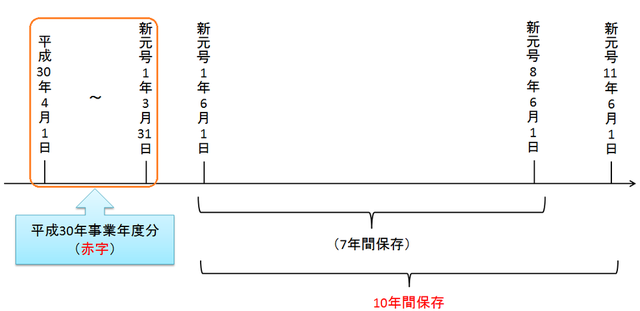

③ 平成30年4月から10年間に延長

平成27年度及び28年度税制改正によって、平成30年4月1日以後に開始する欠損金の生じる事業年度のついては、帳簿書類の保存期間が10年に延長されました。

つまり、平成30年度分で赤字が出た場合、(新元号)10年まで帳簿書類保存義務があります。

では、その保存期間を全うせずに帳簿書類を処分してしまった場合、どのようなことが起こり得るのでしょうか?

税法と会社法それぞれの罰則についてご紹介します。

税法上の3つの罰則

そもそも、帳簿書類の保存義務違反が問題になるのは税務調査の時です。

税務調査で保存義務違反が明らかになったときに起こり得る罰則は以下の3つです。

① 青色申告は取消しに

前回のブログ、

「65万円控除だけじゃない|個人事業主が白色申告から青色申告にすべき理由」

にも書きましたが、税務調査の際に帳簿書類の提示要求に応じないと青色申告の承認が取り消されてしまいます。

捨ててしまっては提示することができませんので、青色申告の承認が取り消され、白色申告者となってしまいます。

そうなると、青色申告による様々な特典を受けられなくなり、大きなデメリットになります。

② 税務署に言われるがまま課税される

上記の青色申告の取り消しを受け、白色申告者になってしまうと更なる追い討ちが待っています。

税務署側は、白色申告者に対して「推計課税」というものを行うことができます。

推計課税とは、税務署長が推計して所得税や法人税の課税を行うことをいいます。

つまり、税務署側に有利な計算によって税金額が決定してしまいます。

自分で確定申告していた金額からさらに追徴されることは明確で、かなりの痛手となります。

③ 仕入の消費税額が控除されない

売上が1,000万円を超える法人や個人事業主の方は、消費税も納付しています。

この消費税の税額は、売上の消費税分(課税売上高)から仕入の消費税分(仕入税額控除)を差し引いた金額になります。

しかし、仕入の消費税分(仕入税額控除)を差し引くためには、仕入に関する帳簿書類を保存しておくことが要件となっています。

なので、帳簿書類がなければ仕入の消費税分税額が増えてしまいます。

会社法上の罰則

会社法第976条「過料にすべき行為」の中に帳簿書類の記録や保存についての規定があります。

保存義務違反や虚偽の記帳を行いった場合、100万円以下の過料が科せられます。

参考:Wikibooks

http://ja.wikibooks.org/wiki/会社法第976条

しかし、会社法の保存義務違反によって過料を支払うということはまずありません。

税務調査のように誰かが調査に来るわけでもありませんので、参考程度に頭に入れておきましょう。

保存の種類

恐らくほとんどの方が紙媒体での保存というのをイメ-ジされていると思います。

もちろんそれが一般的なのですが、実は一定の要件を満たせば紙以外での保存も可能になります。

① 紙での保存が原則

まず第一に、「紙」で保存が原則です。

会計ソフトで帳簿や決算書類を作成していたとしても、プリントして紙で保存しなければいけません。

② マイクロフィルムでの保存

紙での保存が原則ですが、保存期間が6年目以降の帳簿書類については、マイクロフィルムにより保存することができます。

ただし、その場合には、一定の要件を満たすマイクロフィルムリ-ダ又はマイクロフィルムプリンタを設置する必要があります。

③ デ-タによる保存

事業開始当初から一貫して会計ソフトなどによって帳簿書類を作成する場合、一定の要件を満たすものは電子デ-タでの保存することができます。

この場合、事業開始3ヶ月前までに、税務署に申請書を提出し承認を受けなくてはいけません。

④「書類」のスキャナ保存

書類のうち一定の要件を満たすものは、スキャナで読み取って電子デ-タとして保存することができます。

ただし、帳簿はスキャナ保存することができません。

保存要件についてはコチラをご覧ください。

この場合、スキャナ保存を行う日の3ヶ月前までに、税務署に申請書を提出し承認を受けなくてはいけません。

保存の際のまとめ方

紙で帳簿書類を保存する際のまとめ方について、当事務所のやり方をご紹介します。

まず、その年の帳簿書類を「帳簿」、「決算書類」、「取引等関係・その他書類」の3つに分けてファイルしていきます。

① 帳簿をファイル

帳簿(総勘定元帳)はこのようなファイルにまとめています。

会計ソフトから帳簿を印刷し、ファイルに綴じていきます。

会計ソフトから帳簿を印刷し、ファイルに綴じていきます。

保存に際するファイルの指定は特にありませんので、ご自身でされている方は市販の普通のファイルで大丈夫です。

ポイントとしては、枚数の厚さに合わせたファイルにすると、整頓の際に便利です。

後々、いつのものか分かりやすいように表紙と背表紙に事業年度を記入します。

② 決算書類をファイル

次は貸借対照表や損益計算書などの決算書類をファイルしていきます。

決算書類は後で見返す機会もあるかと思うので、決算書類用のファイルを決めておくと整理した時見やすいかもしれません。

決算書類は後で見返す機会もあるかと思うので、決算書類用のファイルを決めておくと整理した時見やすいかもしれません。

③ 領収書、レシ-ト等をファイル

領収書等の書類をファイルする際は、書類の種類で分けるのではなく、月ごとにまとめて分けてしまいましょう。

領収書やレシ-トをまとめていくと、ファイルの下の方に重なってしまってとてもかさ張ることがあります。

領収書やレシ-トをまとめていくと、ファイルの下の方に重なってしまってとてもかさ張ることがあります。

あらかじめ、量が多いと見込まれる場合は、半年ごとで2つのファイルを用意すると整頓の際きれいにまとまります。

3年以上前のものは期ごとに箱詰め

上記のようにファイルして整理したとしても、年数が経てばどんどんと書棚を圧迫していきます。

そこで、3年以上前の事業年度分はまとめてダンボ-ルなどに箱詰めしていきましょう。

3年待たずにすぐに箱詰めしても特に問題はありませんが、税務調査で調べられるのがだいたい前年度3年分(多くて5年分)なので、この期間分はある程度用意しやすいようにしておくのがおススメです。

赤字の年度は分かるようにしておきましょう

ファイルにしろ箱詰めにしろ、欠損金のあった事業年度のものには、後で分かるように印を付けておきましょう。

上記でもお話したように、法人の場合、欠損金の有無で保存期間が延長されるので要注意です。

基本は紙なので、そのまま燃えるごみでも捨てることはできます。

しかし、古いものとはいえ、重要な個人情報に他なりませんので、そのまま捨てるのは絶対におススメしません。

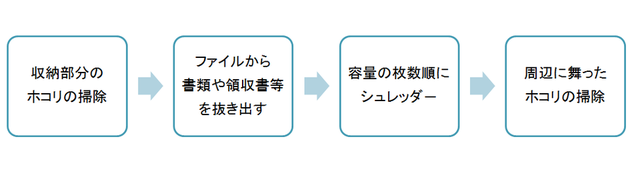

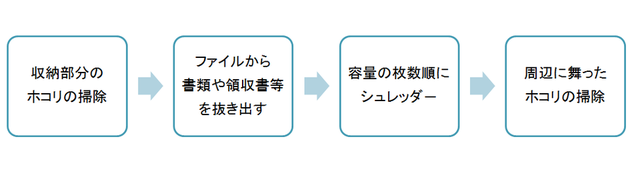

自分の手でシュレッダ-

個人情報に関して一番確実な方法がシュレッダ-です。

しかし、シュレッダ-で処理する場合、以下のような手間がかかります。

帳簿書類の量によってはかなりの手間と時間を要します。

帳簿書類の量によってはかなりの手間と時間を要します。

そして、シュレッダ-有無やの性能に大きく左右されてしまいます。

廃棄業者に依頼

もう一つの方法が業者に依頼するということです。

自分でやるのと違って料金がかかるのが難点ですが、それ以外はとても便利です。

・ファイルごと箱詰めの状態で捨てることができる

・溶解処理の証明書を受け取ることができる

・一度に大量に処分することができる

・時間的手間がほぼかからない

以上のような利点があります。

廃棄業者の比較は下記のサイトをご参考ください。

http://confidential-docs.com

これから事業を始めようと思っている方、最近始めた方は是非ご参考ください。

また、知らずに処分してしまったという方は、今後はしっかりと整理整頓した上で保存していくように心がけましょう。

参考:国税庁ホ-ムペ-ジ

http://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5930.htm

それらの書類の「保存義務」があるからです。

この保存義務に違反してしまうと様々な不利益が生じる場合があります。

しかし、保存義務といっても、いつまでも溜め込んでいては保管場所の確保も難しくなってしまいます。

本来の事業運営を損なわないためにも、保存期間が過ぎたら処分していくことを心がけましょう。

ということで、今回は、帳簿書類等の保存期間や違反した際の罰則、保存方法などについてお話していきたいと思います。

- 個人事業主の帳簿書類保存期間

それでは細かく見ていきましょう。

青色申告者の場合

個人事業主で青色申告を行っている場合、帳簿は7年間、書類は5~7年の保存義務があります。

詳細は以下の表をご覧ください。

※前々年分所得が300万円以下の方は5年

※前々年分所得が300万円以下の方は5年上記の書類について、確定申告書の提出期限から保存を始めなくてはいけません。

例えば、平成22年度分は、平成23年3月16日から平成30年3月16日まで保存します。

白色申告者の場合

平成26年1月から白色申告者についても、記帳と帳簿書類の保存が義務化されました。注意です。

仮に、今までの分が保存できていなかったとしても、書類がある分からしっかりと保存を習慣づけましょう。

白色申告の場合は、帳簿は5年~7年、書類は5年の保存義務があります。

詳細は以下の表をご覧ください。

保存開始日は青色申告と同様に、確定申告の提出期限の翌日、3月16日から7年間(5年間)です。

保存開始日は青色申告と同様に、確定申告の提出期限の翌日、3月16日から7年間(5年間)です。- 法人の帳簿書類保存期間

どちらの規定にしろ最長で10年間の保存義務があります。

税法での規定も、個人事業主と比べるとやや厳しくなっているので注意しましょう。

会社法では保存期間10年

会社法第432条2項に、以下のように記載されています。

「 株式会社は、会計帳簿の閉鎖の時から十年間、その会計帳簿及びその事業に関する重要な書類を保存しなければいけない 」

参考:Wikibooks

http://ja.wikibooks.org/wiki/会社法第432条

決算が終わってから10年間保存しなければいけません。

税法では保存期間7~10年

法人の場合、税法での保存期間の規定は3つの保存年数があります。

それは、7年間、9年間、10年間の3つです。

上記の個人事業主のように、帳簿や書類の種類によって保存期間が変わることはありません。

しかし、その事業年度に欠損金(赤字)があったかどうかで保存期間が変動します。

① 通常は7年間

通常は、決算書提出期限の翌日から7年間が保存義務期間となります。

法人の申告期限は決算日から2ヶ月以内ですので、保存期間はその翌日からとなります。

例えば、4月1日~3月31日が事業年度の場合、期限は5月31日、保存開始日は6月1日からとなります。

② 赤字の年は9年間

法人の場合、欠損金の繰越しを最長で9年間行うことができます。

それに伴う形で、平成20年4月1日以後に終了した欠損金の生じた事業年度については、帳簿書類の保存期間が9年間となります。

③ 平成30年4月から10年間に延長

平成27年度及び28年度税制改正によって、平成30年4月1日以後に開始する欠損金の生じる事業年度のついては、帳簿書類の保存期間が10年に延長されました。

つまり、平成30年度分で赤字が出た場合、(新元号)10年まで帳簿書類保存義務があります。

- 保存していなかったら?

では、その保存期間を全うせずに帳簿書類を処分してしまった場合、どのようなことが起こり得るのでしょうか?

税法と会社法それぞれの罰則についてご紹介します。

税法上の3つの罰則

そもそも、帳簿書類の保存義務違反が問題になるのは税務調査の時です。

税務調査で保存義務違反が明らかになったときに起こり得る罰則は以下の3つです。

① 青色申告は取消しに

前回のブログ、

「65万円控除だけじゃない|個人事業主が白色申告から青色申告にすべき理由」

にも書きましたが、税務調査の際に帳簿書類の提示要求に応じないと青色申告の承認が取り消されてしまいます。

捨ててしまっては提示することができませんので、青色申告の承認が取り消され、白色申告者となってしまいます。

そうなると、青色申告による様々な特典を受けられなくなり、大きなデメリットになります。

② 税務署に言われるがまま課税される

上記の青色申告の取り消しを受け、白色申告者になってしまうと更なる追い討ちが待っています。

税務署側は、白色申告者に対して「推計課税」というものを行うことができます。

推計課税とは、税務署長が推計して所得税や法人税の課税を行うことをいいます。

つまり、税務署側に有利な計算によって税金額が決定してしまいます。

自分で確定申告していた金額からさらに追徴されることは明確で、かなりの痛手となります。

③ 仕入の消費税額が控除されない

売上が1,000万円を超える法人や個人事業主の方は、消費税も納付しています。

この消費税の税額は、売上の消費税分(課税売上高)から仕入の消費税分(仕入税額控除)を差し引いた金額になります。

しかし、仕入の消費税分(仕入税額控除)を差し引くためには、仕入に関する帳簿書類を保存しておくことが要件となっています。

なので、帳簿書類がなければ仕入の消費税分税額が増えてしまいます。

会社法上の罰則

会社法第976条「過料にすべき行為」の中に帳簿書類の記録や保存についての規定があります。

保存義務違反や虚偽の記帳を行いった場合、100万円以下の過料が科せられます。

参考:Wikibooks

http://ja.wikibooks.org/wiki/会社法第976条

しかし、会社法の保存義務違反によって過料を支払うということはまずありません。

税務調査のように誰かが調査に来るわけでもありませんので、参考程度に頭に入れておきましょう。

- 帳簿書類の保存方法

保存の種類

恐らくほとんどの方が紙媒体での保存というのをイメ-ジされていると思います。

もちろんそれが一般的なのですが、実は一定の要件を満たせば紙以外での保存も可能になります。

① 紙での保存が原則

まず第一に、「紙」で保存が原則です。

会計ソフトで帳簿や決算書類を作成していたとしても、プリントして紙で保存しなければいけません。

② マイクロフィルムでの保存

紙での保存が原則ですが、保存期間が6年目以降の帳簿書類については、マイクロフィルムにより保存することができます。

ただし、その場合には、一定の要件を満たすマイクロフィルムリ-ダ又はマイクロフィルムプリンタを設置する必要があります。

③ デ-タによる保存

事業開始当初から一貫して会計ソフトなどによって帳簿書類を作成する場合、一定の要件を満たすものは電子デ-タでの保存することができます。

この場合、事業開始3ヶ月前までに、税務署に申請書を提出し承認を受けなくてはいけません。

④「書類」のスキャナ保存

書類のうち一定の要件を満たすものは、スキャナで読み取って電子デ-タとして保存することができます。

ただし、帳簿はスキャナ保存することができません。

保存要件についてはコチラをご覧ください。

この場合、スキャナ保存を行う日の3ヶ月前までに、税務署に申請書を提出し承認を受けなくてはいけません。

保存の際のまとめ方

紙で帳簿書類を保存する際のまとめ方について、当事務所のやり方をご紹介します。

まず、その年の帳簿書類を「帳簿」、「決算書類」、「取引等関係・その他書類」の3つに分けてファイルしていきます。

① 帳簿をファイル

帳簿(総勘定元帳)はこのようなファイルにまとめています。

会計ソフトから帳簿を印刷し、ファイルに綴じていきます。

会計ソフトから帳簿を印刷し、ファイルに綴じていきます。保存に際するファイルの指定は特にありませんので、ご自身でされている方は市販の普通のファイルで大丈夫です。

ポイントとしては、枚数の厚さに合わせたファイルにすると、整頓の際に便利です。

後々、いつのものか分かりやすいように表紙と背表紙に事業年度を記入します。

② 決算書類をファイル

次は貸借対照表や損益計算書などの決算書類をファイルしていきます。

決算書類は後で見返す機会もあるかと思うので、決算書類用のファイルを決めておくと整理した時見やすいかもしれません。

決算書類は後で見返す機会もあるかと思うので、決算書類用のファイルを決めておくと整理した時見やすいかもしれません。③ 領収書、レシ-ト等をファイル

領収書等の書類をファイルする際は、書類の種類で分けるのではなく、月ごとにまとめて分けてしまいましょう。

領収書やレシ-トをまとめていくと、ファイルの下の方に重なってしまってとてもかさ張ることがあります。

領収書やレシ-トをまとめていくと、ファイルの下の方に重なってしまってとてもかさ張ることがあります。あらかじめ、量が多いと見込まれる場合は、半年ごとで2つのファイルを用意すると整頓の際きれいにまとまります。

3年以上前のものは期ごとに箱詰め

上記のようにファイルして整理したとしても、年数が経てばどんどんと書棚を圧迫していきます。

そこで、3年以上前の事業年度分はまとめてダンボ-ルなどに箱詰めしていきましょう。

3年待たずにすぐに箱詰めしても特に問題はありませんが、税務調査で調べられるのがだいたい前年度3年分(多くて5年分)なので、この期間分はある程度用意しやすいようにしておくのがおススメです。

赤字の年度は分かるようにしておきましょう

ファイルにしろ箱詰めにしろ、欠損金のあった事業年度のものには、後で分かるように印を付けておきましょう。

上記でもお話したように、法人の場合、欠損金の有無で保存期間が延長されるので要注意です。

- 処分の方法

基本は紙なので、そのまま燃えるごみでも捨てることはできます。

しかし、古いものとはいえ、重要な個人情報に他なりませんので、そのまま捨てるのは絶対におススメしません。

自分の手でシュレッダ-

個人情報に関して一番確実な方法がシュレッダ-です。

しかし、シュレッダ-で処理する場合、以下のような手間がかかります。

帳簿書類の量によってはかなりの手間と時間を要します。

帳簿書類の量によってはかなりの手間と時間を要します。そして、シュレッダ-有無やの性能に大きく左右されてしまいます。

廃棄業者に依頼

もう一つの方法が業者に依頼するということです。

自分でやるのと違って料金がかかるのが難点ですが、それ以外はとても便利です。

・ファイルごと箱詰めの状態で捨てることができる

・溶解処理の証明書を受け取ることができる

・一度に大量に処分することができる

・時間的手間がほぼかからない

以上のような利点があります。

廃棄業者の比較は下記のサイトをご参考ください。

http://confidential-docs.com

- まとめ

これから事業を始めようと思っている方、最近始めた方は是非ご参考ください。

また、知らずに処分してしまったという方は、今後はしっかりと整理整頓した上で保存していくように心がけましょう。

参考:国税庁ホ-ムペ-ジ

http://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5930.htm