ブログ

従業員の給与UPで節税に|所得拡大促進税制で給与増加額15%~25%の税額控除

会社の経営を行ううえで、従業員の給与額を決めるというのは非常に重要になってきます。

従業員の立場からすれば、給与額は高いに越したことはないですが、経営者の立場からすると、あまり高くしたくないというのが本音ではないでしょうか?

しかし、従業員の給与を上げることで、会社のメリットになることも様々存在します。

そのメリットの1つに、所得拡大促進税制による税額控除というものが存在します。

今回のブログでは、所得拡大促進税制について、給与を上げることでどれくらい節税効果があるのか?についてお話していきます。

所得拡大促進税制の概要

所得拡大促進税制とは、青色申告の中小企業者等が、一定の要件を満たしたうえで、前年度より給与等の支給額を増加させた場合、その増加額の一部を法人税(個人事業主は所得税)から税額控除できる制度です。

以前からこの制度は存在していたんですが、平成30年の税制改正によって、控除割合の増加など、いくつかの変更がありました。

この所得拡大促進税制について、簡易的にご紹介していきます。

詳細については、中小企業庁「積極的な賃上げに取り組む企業を応援します(中小企業向け所得拡大促進税制)」の「冊子等」をご覧ください。

平成30年4月1日以降開始の事業年度から

今回お話する税制の対象となる事業年度は、中小法人の場合、平成30年4月1日から開始される事業年度が対象となります。

また、個人事業主の場合、平成31年分からが対象です。

それ以前に開始する事業年度の場合、旧税制が適用されるのでご注意ください。

中小企業と大企業では制度の詳細が違うので注意

お話する内容は、中小企業や個人事業主が対象になります。

大企業向けの所得拡大促進税制とは、制度の詳細が違うのでご注意ください。

大企業の税制については、経済産業省の「賃上げ・生産性向上のための税制」をご覧ください。

15%控除の詳細と適用要件

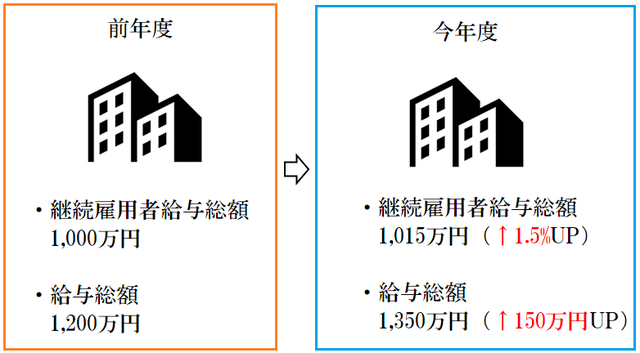

所得拡大促進税制の税額控除の1つ目は、給与総額※2の前年度からの増加額の15%を税額控除するというものです。

この控除を受けるための要件は以下の2つです。

・給与総額※2が前年度を上回っている

・継続雇用者給与等支給額※1が前年度比で1.5%以上増加している

※1 継続雇用者(前年度の期首から適用年度の期末までの全ての月分の給与等の支給を受けた従業員のうち、一定の者)に支払った給与等の総額

※2 継続雇用者に限定しない、全ての国内従業員に支払った給与等の総額(役員等に支払った給与等は除く)

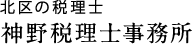

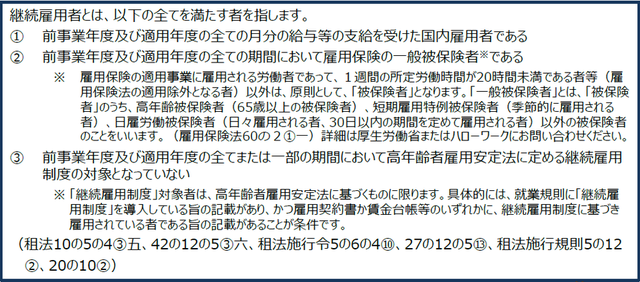

継続雇用者の詳しい要件は以下の通りです。

参照:http://www.chusho.meti.go.jp/zaimu/zeisei/syotokukakudaiguidebook.pdf

参照:http://www.chusho.meti.go.jp/zaimu/zeisei/syotokukakudaiguidebook.pdf

継続雇用者に該当しない例としては、期の途中から採用・退職した者や、アルバイトで雇用保険に加入していない者などがあげられます。

また、税額控除の金額は法人税額の20%(個人事業主は所得税)が上限となります。

控除額の計算例

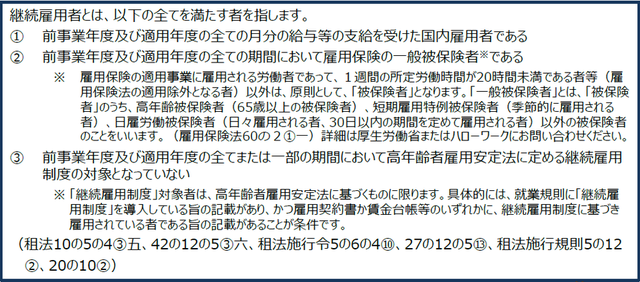

それでは、上記のような税額控除を、例をもとに計算していきたいと思います。

15%控除の要件を2つとも満たしているので、22万5千円(150万円×0.15=)の税額控除を受けることができます。

15%控除の要件を2つとも満たしているので、22万5千円(150万円×0.15=)の税額控除を受けることができます。

25%控除の詳細と適用要件

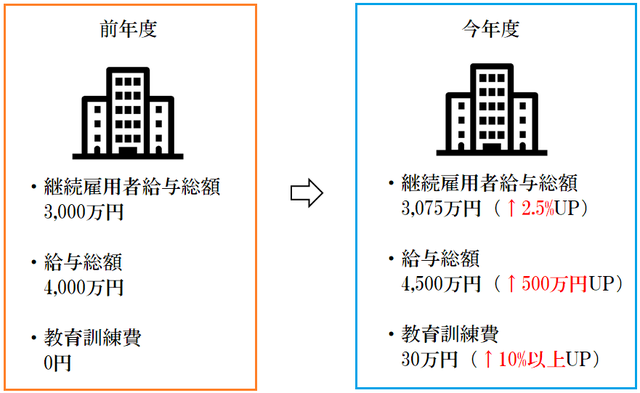

所得拡大促進税制の税額控除の2つ目は、給与総額の前年度からの増加額の25%を税額控除するというものです。

この控除の適用を受けるためには、以下の3つの要件を満たす必要があります。

・給与総額が前年度を上回っている

・継続雇用者給与等支給総額が前年度比で2.5%以上増加している

・次のいずれかを満たす

ⅰ教育訓練費が前年度比で10%以上増加していること

ⅱ中小企業等経営強化法に基づく経営力向上計画の認定を受けており、経営力向上が確実に行われていること

教育訓練は、事業に係る国内雇用者が対象で、法人の役員や個人事業主本人、役員の親族や専従者などは対象外となります。

教育訓練費には、外部講師等の招聘にかかった費用やその報酬、外部の教育機関等に委託するための費用やその報酬、外部の講習会等に参加させるための費用などが該当します。

経営力向上計画とは、中小企業等経営強化法に基づき、事業者が、コスト管理等にマネジメントの向上や設備投資など、自社の経営力を向上するために実施する計画のことです。

認定についての詳細は中小企業庁のホームページを参照ください。

http://www.chusho.meti.go.jp/keiei/kyoka/

また、こちらも、税額控除の金額は法人税額の20%(個人事業主は所得税)が上限となります。

控除額の計算例

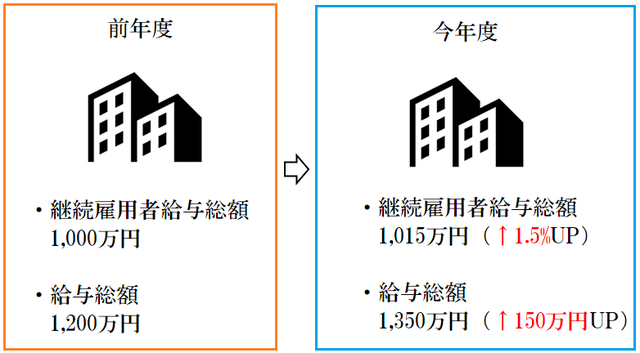

では、上記のような税額控除を、例をもとに計算していきたいと思います。

25%控除の要件を3つとも満たしているので、125万円(500万円×0.25=)の税額控除を受けることができます。

25%控除の要件を3つとも満たしているので、125万円(500万円×0.25=)の税額控除を受けることができます。

通常の15%控除に必要な手続き

15%控除の適用を受ける場合は、法人税(個人事業主は所得税)の申告の際に、確定申告書等に、税額控除の対象となる雇用者給与等支給増加額、控除金額およびその金額の計算に関する明細書を作成し添付します。

税務申告前に特別な手続きは特に必要ありません。

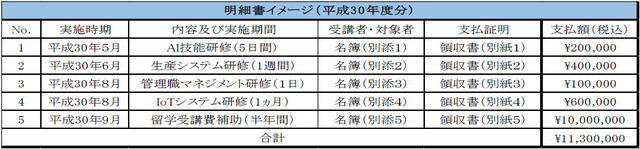

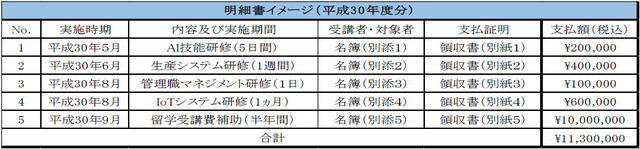

教育訓練費による25%控除に必要な手続き

上乗せの25%控除を受けるためには、従業員の給与を上げる他に、教育訓練または経営力向上を行う必要がありました。

教育訓練によって25%控除を受ける場合、上記の給与等支給増加額などの明細書に加え、教育訓練費についての明細書も作成し、確定申告書等に添付します。

教育訓練費の明細書の記載事項は以下の通りです。

・実施時期 :「年月」は必須、「日」は任意で記載

・実施内容 :教育訓練等のテーマや内容および実施期間

・受講者 :教育訓練等を受ける予定または受けた者の氏名等

・支払証明 :費用を支払った際の領収書等

明細書の様式に決まりはありません。

参考:http://www.chusho.meti.go.jp/zaimu/zeisei/syotokukakudaiguidebook.pdf

参考:http://www.chusho.meti.go.jp/zaimu/zeisei/syotokukakudaiguidebook.pdf

経営力向上による25%控除に必要な手続き

経営力向上によって25%税額を受けるためには、経営力向上計画の認定を受けた後、税務申告前に経営力向上報告書を作成し、経済産業省に提出します。

(経営力向上報告書の作成・提出については、準備ができ次第専用のWEBフォームが開設されるらしいのですが、平成30年10月29日現在まだできていないようです)

報告書の提出を終えたら、税務申告の際に、上記の給与等支給増加額などの明細書に加えて、以下の書類を添付します。

・経営力向上計画のコピー

・経営力向上計画の認定書のコピー

・経営力向上報告書(経済産業省に提出したもの)

毎年行える節税ではありませんが、15%控除であれば面倒な手続きなく、比較的簡単に受けることができます。

早くても来年の3月決算の会社から適用なので、実際に悩むのはもう少し先になりますが、今年賃上げを検討されている経営者の方は是非ご参考ください。

従業員の立場からすれば、給与額は高いに越したことはないですが、経営者の立場からすると、あまり高くしたくないというのが本音ではないでしょうか?

しかし、従業員の給与を上げることで、会社のメリットになることも様々存在します。

そのメリットの1つに、所得拡大促進税制による税額控除というものが存在します。

今回のブログでは、所得拡大促進税制について、給与を上げることでどれくらい節税効果があるのか?についてお話していきます。

- 所得拡大促進税制とは

所得拡大促進税制の概要

所得拡大促進税制とは、青色申告の中小企業者等が、一定の要件を満たしたうえで、前年度より給与等の支給額を増加させた場合、その増加額の一部を法人税(個人事業主は所得税)から税額控除できる制度です。

以前からこの制度は存在していたんですが、平成30年の税制改正によって、控除割合の増加など、いくつかの変更がありました。

この所得拡大促進税制について、簡易的にご紹介していきます。

詳細については、中小企業庁「積極的な賃上げに取り組む企業を応援します(中小企業向け所得拡大促進税制)」の「冊子等」をご覧ください。

平成30年4月1日以降開始の事業年度から

今回お話する税制の対象となる事業年度は、中小法人の場合、平成30年4月1日から開始される事業年度が対象となります。

また、個人事業主の場合、平成31年分からが対象です。

それ以前に開始する事業年度の場合、旧税制が適用されるのでご注意ください。

中小企業と大企業では制度の詳細が違うので注意

お話する内容は、中小企業や個人事業主が対象になります。

大企業向けの所得拡大促進税制とは、制度の詳細が違うのでご注意ください。

大企業の税制については、経済産業省の「賃上げ・生産性向上のための税制」をご覧ください。

- 通常は給与増加額の15%を税額控除

15%控除の詳細と適用要件

所得拡大促進税制の税額控除の1つ目は、給与総額※2の前年度からの増加額の15%を税額控除するというものです。

この控除を受けるための要件は以下の2つです。

・給与総額※2が前年度を上回っている

・継続雇用者給与等支給額※1が前年度比で1.5%以上増加している

※1 継続雇用者(前年度の期首から適用年度の期末までの全ての月分の給与等の支給を受けた従業員のうち、一定の者)に支払った給与等の総額

※2 継続雇用者に限定しない、全ての国内従業員に支払った給与等の総額(役員等に支払った給与等は除く)

継続雇用者の詳しい要件は以下の通りです。

参照:http://www.chusho.meti.go.jp/zaimu/zeisei/syotokukakudaiguidebook.pdf

参照:http://www.chusho.meti.go.jp/zaimu/zeisei/syotokukakudaiguidebook.pdf継続雇用者に該当しない例としては、期の途中から採用・退職した者や、アルバイトで雇用保険に加入していない者などがあげられます。

また、税額控除の金額は法人税額の20%(個人事業主は所得税)が上限となります。

控除額の計算例

それでは、上記のような税額控除を、例をもとに計算していきたいと思います。

15%控除の要件を2つとも満たしているので、22万5千円(150万円×0.15=)の税額控除を受けることができます。

15%控除の要件を2つとも満たしているので、22万5千円(150万円×0.15=)の税額控除を受けることができます。- 上乗せで給与増加額の25%を税額控除

25%控除の詳細と適用要件

所得拡大促進税制の税額控除の2つ目は、給与総額の前年度からの増加額の25%を税額控除するというものです。

この控除の適用を受けるためには、以下の3つの要件を満たす必要があります。

・給与総額が前年度を上回っている

・継続雇用者給与等支給総額が前年度比で2.5%以上増加している

・次のいずれかを満たす

ⅰ教育訓練費が前年度比で10%以上増加していること

ⅱ中小企業等経営強化法に基づく経営力向上計画の認定を受けており、経営力向上が確実に行われていること

教育訓練は、事業に係る国内雇用者が対象で、法人の役員や個人事業主本人、役員の親族や専従者などは対象外となります。

教育訓練費には、外部講師等の招聘にかかった費用やその報酬、外部の教育機関等に委託するための費用やその報酬、外部の講習会等に参加させるための費用などが該当します。

経営力向上計画とは、中小企業等経営強化法に基づき、事業者が、コスト管理等にマネジメントの向上や設備投資など、自社の経営力を向上するために実施する計画のことです。

認定についての詳細は中小企業庁のホームページを参照ください。

http://www.chusho.meti.go.jp/keiei/kyoka/

また、こちらも、税額控除の金額は法人税額の20%(個人事業主は所得税)が上限となります。

控除額の計算例

では、上記のような税額控除を、例をもとに計算していきたいと思います。

25%控除の要件を3つとも満たしているので、125万円(500万円×0.25=)の税額控除を受けることができます。

25%控除の要件を3つとも満たしているので、125万円(500万円×0.25=)の税額控除を受けることができます。- 所得拡大促進税制の適用を受けるための手続き

通常の15%控除に必要な手続き

15%控除の適用を受ける場合は、法人税(個人事業主は所得税)の申告の際に、確定申告書等に、税額控除の対象となる雇用者給与等支給増加額、控除金額およびその金額の計算に関する明細書を作成し添付します。

税務申告前に特別な手続きは特に必要ありません。

教育訓練費による25%控除に必要な手続き

上乗せの25%控除を受けるためには、従業員の給与を上げる他に、教育訓練または経営力向上を行う必要がありました。

教育訓練によって25%控除を受ける場合、上記の給与等支給増加額などの明細書に加え、教育訓練費についての明細書も作成し、確定申告書等に添付します。

教育訓練費の明細書の記載事項は以下の通りです。

・実施時期 :「年月」は必須、「日」は任意で記載

・実施内容 :教育訓練等のテーマや内容および実施期間

・受講者 :教育訓練等を受ける予定または受けた者の氏名等

・支払証明 :費用を支払った際の領収書等

明細書の様式に決まりはありません。

参考:http://www.chusho.meti.go.jp/zaimu/zeisei/syotokukakudaiguidebook.pdf

参考:http://www.chusho.meti.go.jp/zaimu/zeisei/syotokukakudaiguidebook.pdf経営力向上による25%控除に必要な手続き

経営力向上によって25%税額を受けるためには、経営力向上計画の認定を受けた後、税務申告前に経営力向上報告書を作成し、経済産業省に提出します。

(経営力向上報告書の作成・提出については、準備ができ次第専用のWEBフォームが開設されるらしいのですが、平成30年10月29日現在まだできていないようです)

報告書の提出を終えたら、税務申告の際に、上記の給与等支給増加額などの明細書に加えて、以下の書類を添付します。

・経営力向上計画のコピー

・経営力向上計画の認定書のコピー

・経営力向上報告書(経済産業省に提出したもの)

- まとめ

毎年行える節税ではありませんが、15%控除であれば面倒な手続きなく、比較的簡単に受けることができます。

早くても来年の3月決算の会社から適用なので、実際に悩むのはもう少し先になりますが、今年賃上げを検討されている経営者の方は是非ご参考ください。