カテゴリ

月別 アーカイブ

- 2020年7月 (1)

- 2020年5月 (2)

- 2020年4月 (1)

- 2020年2月 (1)

- 2020年1月 (2)

- 2019年12月 (1)

- 2019年9月 (1)

- 2019年8月 (1)

- 2019年7月 (2)

- 2019年6月 (4)

- 2019年5月 (2)

- 2019年4月 (3)

- 2019年2月 (1)

- 2019年1月 (3)

- 2018年12月 (6)

- 2018年11月 (9)

- 2018年10月 (10)

- 2018年9月 (10)

- 2018年8月 (9)

- 2018年7月 (7)

- 2018年6月 (6)

- 2018年5月 (5)

- 2018年4月 (9)

- 2018年2月 (1)

- 2018年1月 (3)

- 2017年11月 (1)

- 2017年10月 (2)

- 2017年9月 (2)

- 2017年8月 (1)

最近のエントリー

HOME > ブログ > 日々の経理 > 個人事業主がうっかり領収書をもらい忘れてしまった時の対処法

ブログ

< 【税理士が教える】独立や起業で成功する人の7つの共通点 | 一覧へ戻る | 起業1年目の落とし穴|役員報酬と役員賞与の違いを知らないと危険? >

個人事業主がうっかり領収書をもらい忘れてしまった時の対処法

個人事業主として独立すると、日々の取引について経理と年に1回の確定申告を行わなければいけません。

事業の売上や経費について、自分で集計して所得や税金を計算していきます。

そして、そのために必要になるのが各取引の証拠となる領収書です。

個人事業主になると、多くの方が領収書の受け取りについて意識しだすことと思います。

しかし、うっかり領収書をもらい忘れてしまったり、はたまたなくしてしまうなんてこともあるかと思います。

今回のブログでは、個人事業主がうっかり領収書をもらい忘れてしまった時の対処法についてお話していきたいと思います。

そもそも、領収書がないとどうしてダメなのでしょうか?

初めに、領収書がないと起こることについてお話ししていきます。

そもそも、独立して個人事業主になると仕訳帳や総勘定元帳などの「帳簿」や、請求書や領収書などの「書類」に関しての保存義務が発生します。

領収書については青色申告者であれば7年、白色申告者であれば5年の保存期間となるので、その間は捨てずに保存することが義務付けられています。

確定申告を行うために領収書が必要なのはもちろんですが、確定申告が終わった後にもういいやと捨てないように注意しましょう。

領収書とは、取引が実際に行われたことを証明するための書類です。

仮に領収書がなかったとしても、経理を行ううえでは覚えてる範囲で帳簿に記載することができます。

ですので、確定申告だけに関していえば、領収書がなくとも最悪なんとかなります。

領収書がなくて本当の意味で困ることになるのは税務調査の時です。

税務調査では申告書や帳簿の整合性を細かくチェックするため、領収書や契約書などの各種書類の提示を求められます。

当然ですが、領収書がなければこの提示要求に応じることができません。

すると、以下の3つの罰則を受けることになります。

・青色申告の取り消し

・税務署主導による推計課税

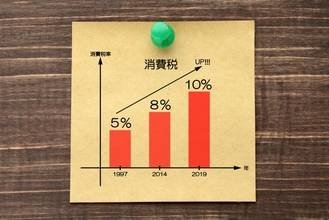

・仕入の消費税額控除がされない

というように、3つ全てが税制的にとても不利になる罰則となっています。

これらの罰則も考慮すると、「領収書がない=経費計上をあきらめる」ということになってしまいます。

経費にできないということは身銭を切るも同じことですので、領収書がない場合はやはりなにかしらの対処を行う必要があります。

また、帳簿書類の保存期間や罰則の詳細については、以前のブログ「帳簿書類の保存期間は?違反すると3つの罰則が」をご参照ください。

それでは、領収書をうっかりもらい忘れてしまった時の対処法についてお話していきます。

経費に計上するためには領収書じゃなきゃダメ、と思っている方もいるかもしれませんが、実際のところレシートでも大丈夫といケースは多くあります。

レシートには宛名の記載がないという欠点がある反面、取引の内訳が詳細に記載されるという利点があります。

例えば、ホームセンターなどで消耗品を複数購入するような場合は、買った物の内訳が分かるレシートのほうがむしろ有用です。

領収書をもらい忘れてしまったとしても、レシートを捨てることのないように注意しましょう。

ネットショッピングを利用した場合など、買い物によっては領収書が上手くもらえないことも多いかと思います。

その場合、納品書やクレジットカードの利用明細書などを代わりに保存しておきましょう。

引き落としが行われる銀行の通帳だけでは、取引の証拠としては不十分なのでこちらもそのまま捨てないように注意しましょう。

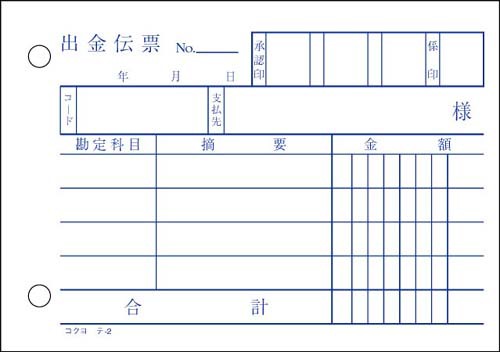

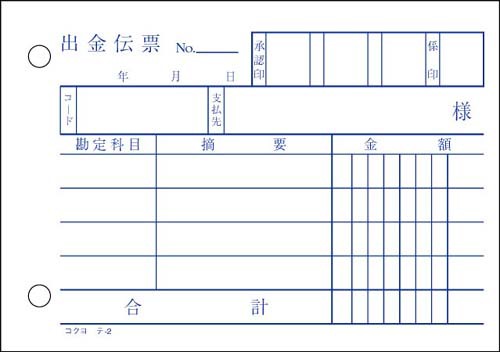

レシートなど他の書類ももらい忘れたり捨ててしまった場合、出金伝票を自分で作成して代用します。

出典:「コクヨの通販カウネット」

出典:「コクヨの通販カウネット」

日付と支払先、取引内容、金額を記入することで、領収書がない場合に代用することができます。

レシートが焼けて文字が薄くなってしまった場合なども、出金伝票を作成して一緒に保存しておくと安心です。

金額は100枚入りで80円程度と安いので、もしもの時のために1つ用意しておくとおすすめです。

取引先関係の葬儀など香典を出す場合、なかなか領収書をもらうことはできないと思います。

そうした場合は、葬儀の際に頂いた礼状に支払った金額をメモして保存しておきましょう。

この礼状が葬儀に参列した証拠となります。

上記の出金伝票も合わせて作成しておくとより確実です。

当然ですが、レシートや出金伝票などを利用して架空の経費をでっち上げるのは脱税行為です。

自分のものじゃないレシートを経費に加えたり、出金伝票に嘘の取引を記載して作成したりなどの行為は絶対にやめましょう。

いつか必ずバレます。

また、こうした不正行為が税務調査の際に発覚すると、より詳細な調査が行われて時間がかかるのはもちろん、悪質だと判断された場合は追加で支払う税金がさらに増える可能性もあります。

出金伝票やメモ書きを使うのはあくまでも最終手段であり、普段からきちんと領収書やレシートを管理するように心がけましょう。

いかがだったでしょうか。

個人事業主であれば誰でも、1年間に1度や2度うっかり領収書をもらい忘れてしまうことはあると思います。

中にはそのまま諦めてしまう方も多いかもしれませんが、「塵も積もれば山となる」という言葉の通り、多少面倒であっても必要経費はしっかりと計上するように心がけましょう。

事業の売上や経費について、自分で集計して所得や税金を計算していきます。

そして、そのために必要になるのが各取引の証拠となる領収書です。

個人事業主になると、多くの方が領収書の受け取りについて意識しだすことと思います。

しかし、うっかり領収書をもらい忘れてしまったり、はたまたなくしてしまうなんてこともあるかと思います。

今回のブログでは、個人事業主がうっかり領収書をもらい忘れてしまった時の対処法についてお話していきたいと思います。

領収書がないとどうしてダメ?

そもそも、領収書がないとどうしてダメなのでしょうか?

初めに、領収書がないと起こることについてお話ししていきます。

個人事業主は5~7年間の「領収書」保存義務

そもそも、独立して個人事業主になると仕訳帳や総勘定元帳などの「帳簿」や、請求書や領収書などの「書類」に関しての保存義務が発生します。

領収書については青色申告者であれば7年、白色申告者であれば5年の保存期間となるので、その間は捨てずに保存することが義務付けられています。

確定申告を行うために領収書が必要なのはもちろんですが、確定申告が終わった後にもういいやと捨てないように注意しましょう。

領収書がなくて問題になるのは税務調査の時

領収書とは、取引が実際に行われたことを証明するための書類です。

仮に領収書がなかったとしても、経理を行ううえでは覚えてる範囲で帳簿に記載することができます。

ですので、確定申告だけに関していえば、領収書がなくとも最悪なんとかなります。

領収書がなくて本当の意味で困ることになるのは税務調査の時です。

税務調査では申告書や帳簿の整合性を細かくチェックするため、領収書や契約書などの各種書類の提示を求められます。

当然ですが、領収書がなければこの提示要求に応じることができません。

すると、以下の3つの罰則を受けることになります。

・青色申告の取り消し

・税務署主導による推計課税

・仕入の消費税額控除がされない

というように、3つ全てが税制的にとても不利になる罰則となっています。

これらの罰則も考慮すると、「領収書がない=経費計上をあきらめる」ということになってしまいます。

経費にできないということは身銭を切るも同じことですので、領収書がない場合はやはりなにかしらの対処を行う必要があります。

また、帳簿書類の保存期間や罰則の詳細については、以前のブログ「帳簿書類の保存期間は?違反すると3つの罰則が」をご参照ください。

領収書をもらい忘れた時の対処法

それでは、領収書をうっかりもらい忘れてしまった時の対処法についてお話していきます。

その1|そもそもレシートで大丈夫なことも多い

経費に計上するためには領収書じゃなきゃダメ、と思っている方もいるかもしれませんが、実際のところレシートでも大丈夫といケースは多くあります。

レシートには宛名の記載がないという欠点がある反面、取引の内訳が詳細に記載されるという利点があります。

例えば、ホームセンターなどで消耗品を複数購入するような場合は、買った物の内訳が分かるレシートのほうがむしろ有用です。

領収書をもらい忘れてしまったとしても、レシートを捨てることのないように注意しましょう。

その2|納品書や明細書などの他の書類がないか確認

ネットショッピングを利用した場合など、買い物によっては領収書が上手くもらえないことも多いかと思います。

その場合、納品書やクレジットカードの利用明細書などを代わりに保存しておきましょう。

引き落としが行われる銀行の通帳だけでは、取引の証拠としては不十分なのでこちらもそのまま捨てないように注意しましょう。

その3|手元になにもない場合は出金伝票で代用

レシートなど他の書類ももらい忘れたり捨ててしまった場合、出金伝票を自分で作成して代用します。

出典:「コクヨの通販カウネット」

出典:「コクヨの通販カウネット」日付と支払先、取引内容、金額を記入することで、領収書がない場合に代用することができます。

レシートが焼けて文字が薄くなってしまった場合なども、出金伝票を作成して一緒に保存しておくと安心です。

金額は100枚入りで80円程度と安いので、もしもの時のために1つ用意しておくとおすすめです。

その4|香典の場合は礼状にメモ書き

取引先関係の葬儀など香典を出す場合、なかなか領収書をもらうことはできないと思います。

そうした場合は、葬儀の際に頂いた礼状に支払った金額をメモして保存しておきましょう。

この礼状が葬儀に参列した証拠となります。

上記の出金伝票も合わせて作成しておくとより確実です。

架空の取引をでっち上げるのはもちろん脱税

当然ですが、レシートや出金伝票などを利用して架空の経費をでっち上げるのは脱税行為です。

自分のものじゃないレシートを経費に加えたり、出金伝票に嘘の取引を記載して作成したりなどの行為は絶対にやめましょう。

いつか必ずバレます。

また、こうした不正行為が税務調査の際に発覚すると、より詳細な調査が行われて時間がかかるのはもちろん、悪質だと判断された場合は追加で支払う税金がさらに増える可能性もあります。

出金伝票やメモ書きを使うのはあくまでも最終手段であり、普段からきちんと領収書やレシートを管理するように心がけましょう。

まとめ

いかがだったでしょうか。

個人事業主であれば誰でも、1年間に1度や2度うっかり領収書をもらい忘れてしまうことはあると思います。

中にはそのまま諦めてしまう方も多いかもしれませんが、「塵も積もれば山となる」という言葉の通り、多少面倒であっても必要経費はしっかりと計上するように心がけましょう。

カテゴリ:

2019年7月22日 14:28

< 【税理士が教える】独立や起業で成功する人の7つの共通点 | 一覧へ戻る | 起業1年目の落とし穴|役員報酬と役員賞与の違いを知らないと危険? >

同じカテゴリの記事

2019/09/17

経費になるかは人それぞれ|独立するなら押さえておきたい経費の基本

2019/06/25

軽減税率導入後の4年間で実施される区分記載請求書等保存方式とは

2019/06/11

経営者なら知っておきたい手形取引の仕組み|手形取引を行うメリット・デメリット

2018/11/21

レシートでも経費になるの?|レシートの3つの利点と3つの問題点

2018/11/12