カテゴリ

月別 アーカイブ

- 2020年7月 (1)

- 2020年5月 (2)

- 2020年4月 (1)

- 2020年2月 (1)

- 2020年1月 (2)

- 2019年12月 (1)

- 2019年9月 (1)

- 2019年8月 (1)

- 2019年7月 (2)

- 2019年6月 (4)

- 2019年5月 (2)

- 2019年4月 (3)

- 2019年2月 (1)

- 2019年1月 (3)

- 2018年12月 (6)

- 2018年11月 (9)

- 2018年10月 (10)

- 2018年9月 (10)

- 2018年8月 (9)

- 2018年7月 (7)

- 2018年6月 (6)

- 2018年5月 (5)

- 2018年4月 (9)

- 2018年2月 (1)

- 2018年1月 (3)

- 2017年11月 (1)

- 2017年10月 (2)

- 2017年9月 (2)

- 2017年8月 (1)

最近のエントリー

HOME > ブログ > 税務コラム > 個人事業にとってiDeCoは本当におすすめ?|iDeCoの概要とメリット・デメリット

ブログ

< オウンドメディア作成?|WordPressでブログを作った5つの理由 | 一覧へ戻る | 印紙税の2号、7号文書の違いとは|判断基準は記載金額の有無? >

個人事業にとってiDeCoは本当におすすめ?|iDeCoの概要とメリット・デメリット

5月を迎え、いよいよ令和元年がスタートしました。

直近では東京オリンピックが控えていたりと、新しい時代がどんな時代になるのか非常にワクワクしますね。

しかし、その一方で少子高齢化や年金についてなど、将来や老後に対する不安も頭の片隅にあるかと思います。

そんな老後について、大きな税制優遇を得られる「もうひとつの年金」として、最近なにかと話題になっているのが「iDeCo」です。

ニュース等で一度は耳にしたことがあるかと思います。

今回のブログでは、iDeCoの概要と、本当に節税の効果があるのかということについてお話していきたいと思います。

初めに、iDeCoの概要についてお話していきます。

詳細についてもっと知りたい場合は、厚生労働省「確定拠出年金制度」をご覧ください。

iDeCoは、正式名称を個人型確定拠出年金といいます。

読んで字の通り、「"個人"が自分で掛金を"拠出"する"年金"」で、国民年金基金連合会が実施しています。

国民年金や厚生年金と合わせて、拠出して積み立てた金額を老後に受け取ることができます。

公的年金とは異なり、任意で加入することができます。

さらに大きく違うのは、拠出した掛金を自分で運用することができるという点です。

つまり、運用で利益が出れば、掛金以上の年金を受け取ることができ、逆に損失によって元本割れをする可能性もあるということになります。

iDeCoに加入できる人は、20歳以上60歳未満で以下に該当する人です。

・自営業者(国民年金第1号被保険者)

・厚生年金保険者の被保険者(国民年金第2号被保険者)

・専業主婦(夫)等(国民年金第3号保険者)

個人事業主やフリーランスはもちろん、公務員や主婦の方なども加入することができます。

つまりほとんどすべての人が利用できることになります。

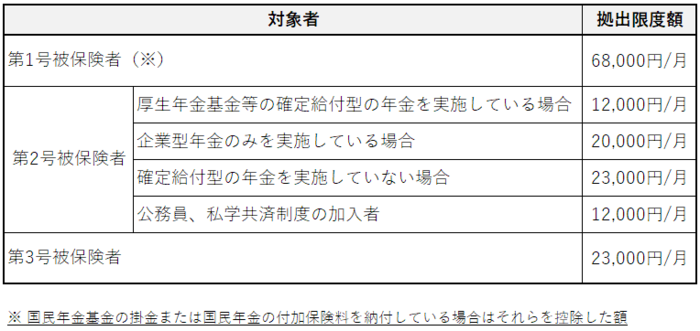

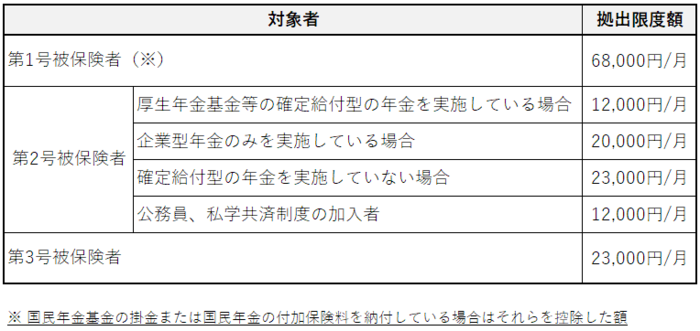

ただし、人によって1か月に拠出できる掛金の限度額が定められています。

第1号被保険者の個人事業主やフリーランスなどの方が、最も限度額が高く設定されています。

第1号被保険者の個人事業主やフリーランスなどの方が、最も限度額が高く設定されています。

iDeCoの最大の特徴は、拠出した掛金を自分で運用することができるという点です。

運用するということは、利益が出ることもあれば損失が出ることもあるということです。

その際の運用商品は、運営管理機関が提示している以下の3つから自由に選択することができます。

・預貯金

・投資信託

・保険商品等

投資信託で運用益獲得を目指すか、預貯金にして老後まで貯めておくかなど、掛金の範囲で自由に行うことができます。(詳しい運用についてはそれぞれの専門家にご相談ください。)

運営管理機関については、iDeCo公式サイト「運営管理機関一覧」で参照することができます。

続いて、iDeCoを利用するメリットについてお話していきます。

まず、1つ目が拠出した掛金は全額所得控除されるという点です。

社会保険料控除などと同じですね。

あくまでも、全額が所得控除されるということで、掛金分だけ税金が安くなるわけではありませんのでご注意ください。

仮に、年間の課税所得が500万円で毎月15,000円を掛金として拠出したとすると、15,000円×12×(所得税20%+住民税10%)=54,000円税金が安くなる計算です。

所得税は累進課税ですので、所得金額が多い人ほど控除による節税効果が大きくなります。

通常、金融商品を運用することで得た利益は、源泉分離課税(20.315%)の対象となります。

しかし、iDeCoによって金融商品を運用した場合は、運用益は非課税となりそのまま再投資に使うことができます。

iDeCoは60歳になることで、今まで積み立ててきたお金を受け取ることができます。

その場合、一時金として一括で受け取るか、年金として少しずつ受け取るか選択することができます。

受け取る際は、一時金の場合は退職所得控除、年金の場合は公的年金等控除の対象になり、本来払うはずだった所得税額よりも税制的優遇を得ることができます。

それでは次に、iDeCoのデメリットについてお話していきます。

まず、掛金をもとに運用するということは、最終的にお金が"減る"可能性もあるということです。

まぁ当たり前ですね。

iDeCoは運用ありきの制度ですので、これはデメリットというより、有ってしかるべきリスクといった感じです。

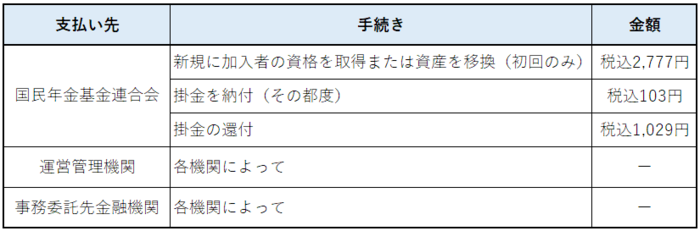

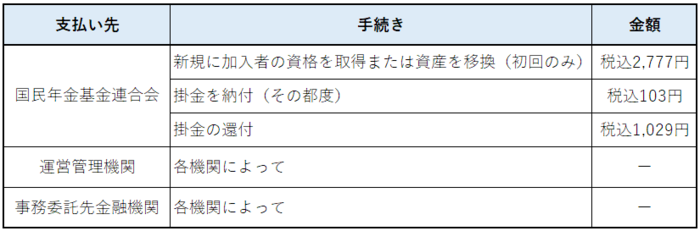

iDeCoを利用する場合は、国民年金基金連合会や各運営管理機関に対して、色々と手数料がかかることになります。

各種手数料は以下の表をご覧ください。

というように、iDeCoを実施している国民年金基金連合会に、掛金を支払う度に手数料を取られ、最終的に受け取る際も手数料を取られます。

というように、iDeCoを実施している国民年金基金連合会に、掛金を支払う度に手数料を取られ、最終的に受け取る際も手数料を取られます。

それに加え、各運営管理機関に対しても手数料が発生する場合もあります。

お金を預けるだけでも手数料を取られるのは少し不思議ですよね。

iDeCoの目的は、あくまでも老後のための積み立て年金です。

ですので、原則として60歳にならないと受け取ることはできません。

仮に、事業が廃業したなどの理由でお金が必要になったとしても、60歳まで引き出すことはできません。

通常であれば、iDeCoのような確定拠出年金には一律1.173%の特別法人税が、積立金全額(掛金+益金)に課税されます。

しかし、2020年3月31日まではこの特別法人税が凍結されているので、"現在は"非課税というのが上記でお話した2つ目のメリットの現状です。

もし、2020年3月31日よりこの特別法人税が復活した場合、積立金全額に毎年1.173%は税金として取られる計算になります。

凍結が解除されるかどうかはまだ分かりませんが、決して無視できない数字です。

仮に、30歳からiDeCoを始めたとすると、受け取ることができるのは30年後になります。

もう一度言います。30年後です。

今現在はお得な退職所得控除や公的年金等控除ですが、30年後には税制が変わっている可能性も考えられます。

最近も給与所得控除の限度額が年々下がっていますし、何よりこれからは少子高齢化です。

高齢者に対する税金が増加することも不自然ではありません。

いかがだったでしょうか。

上記のメリット・デメリットを考慮すると、個人事業主はiDeCoよりも、まずは小規模企業共済を利用しましょう。

その上で、資金的な余裕や老後・資産運用のこと等を考慮してから、iDeCoを始めてみるのがおすすめです。

また、小規模企業共済についてはコチラ↓をご覧ください。

「個人事業の退職金|絶対利用すべき小規模企業共済の3つのメリット」

直近では東京オリンピックが控えていたりと、新しい時代がどんな時代になるのか非常にワクワクしますね。

しかし、その一方で少子高齢化や年金についてなど、将来や老後に対する不安も頭の片隅にあるかと思います。

そんな老後について、大きな税制優遇を得られる「もうひとつの年金」として、最近なにかと話題になっているのが「iDeCo」です。

ニュース等で一度は耳にしたことがあるかと思います。

今回のブログでは、iDeCoの概要と、本当に節税の効果があるのかということについてお話していきたいと思います。

iDeCoの概要

初めに、iDeCoの概要についてお話していきます。

詳細についてもっと知りたい場合は、厚生労働省「確定拠出年金制度」をご覧ください。

iDeCoとは

iDeCoは、正式名称を個人型確定拠出年金といいます。

読んで字の通り、「"個人"が自分で掛金を"拠出"する"年金"」で、国民年金基金連合会が実施しています。

国民年金や厚生年金と合わせて、拠出して積み立てた金額を老後に受け取ることができます。

公的年金とは異なり、任意で加入することができます。

さらに大きく違うのは、拠出した掛金を自分で運用することができるという点です。

つまり、運用で利益が出れば、掛金以上の年金を受け取ることができ、逆に損失によって元本割れをする可能性もあるということになります。

iDeCoに加入できるのは?

iDeCoに加入できる人は、20歳以上60歳未満で以下に該当する人です。

・自営業者(国民年金第1号被保険者)

・厚生年金保険者の被保険者(国民年金第2号被保険者)

・専業主婦(夫)等(国民年金第3号保険者)

個人事業主やフリーランスはもちろん、公務員や主婦の方なども加入することができます。

つまりほとんどすべての人が利用できることになります。

ただし、人によって1か月に拠出できる掛金の限度額が定められています。

第1号被保険者の個人事業主やフリーランスなどの方が、最も限度額が高く設定されています。

第1号被保険者の個人事業主やフリーランスなどの方が、最も限度額が高く設定されています。掛金を運用

iDeCoの最大の特徴は、拠出した掛金を自分で運用することができるという点です。

運用するということは、利益が出ることもあれば損失が出ることもあるということです。

その際の運用商品は、運営管理機関が提示している以下の3つから自由に選択することができます。

・預貯金

・投資信託

・保険商品等

投資信託で運用益獲得を目指すか、預貯金にして老後まで貯めておくかなど、掛金の範囲で自由に行うことができます。(詳しい運用についてはそれぞれの専門家にご相談ください。)

運営管理機関については、iDeCo公式サイト「運営管理機関一覧」で参照することができます。

iDeCoのメリット

続いて、iDeCoを利用するメリットについてお話していきます。

掛金が全額所得控除

まず、1つ目が拠出した掛金は全額所得控除されるという点です。

社会保険料控除などと同じですね。

あくまでも、全額が所得控除されるということで、掛金分だけ税金が安くなるわけではありませんのでご注意ください。

仮に、年間の課税所得が500万円で毎月15,000円を掛金として拠出したとすると、15,000円×12×(所得税20%+住民税10%)=54,000円税金が安くなる計算です。

所得税は累進課税ですので、所得金額が多い人ほど控除による節税効果が大きくなります。

運用益が非課税で再投資

通常、金融商品を運用することで得た利益は、源泉分離課税(20.315%)の対象となります。

しかし、iDeCoによって金融商品を運用した場合は、運用益は非課税となりそのまま再投資に使うことができます。

受け取る時も大きな控除

iDeCoは60歳になることで、今まで積み立ててきたお金を受け取ることができます。

その場合、一時金として一括で受け取るか、年金として少しずつ受け取るか選択することができます。

受け取る際は、一時金の場合は退職所得控除、年金の場合は公的年金等控除の対象になり、本来払うはずだった所得税額よりも税制的優遇を得ることができます。

iDeCoのデメリット

それでは次に、iDeCoのデメリットについてお話していきます。

運用次第では掛金より減る可能性も

まず、掛金をもとに運用するということは、最終的にお金が"減る"可能性もあるということです。

まぁ当たり前ですね。

iDeCoは運用ありきの制度ですので、これはデメリットというより、有ってしかるべきリスクといった感じです。

手数料が色々とかかる

iDeCoを利用する場合は、国民年金基金連合会や各運営管理機関に対して、色々と手数料がかかることになります。

各種手数料は以下の表をご覧ください。

というように、iDeCoを実施している国民年金基金連合会に、掛金を支払う度に手数料を取られ、最終的に受け取る際も手数料を取られます。

というように、iDeCoを実施している国民年金基金連合会に、掛金を支払う度に手数料を取られ、最終的に受け取る際も手数料を取られます。それに加え、各運営管理機関に対しても手数料が発生する場合もあります。

お金を預けるだけでも手数料を取られるのは少し不思議ですよね。

基本的に60歳になるまで受け取れない

iDeCoの目的は、あくまでも老後のための積み立て年金です。

ですので、原則として60歳にならないと受け取ることはできません。

仮に、事業が廃業したなどの理由でお金が必要になったとしても、60歳まで引き出すことはできません。

2020年3月31日以降特別法人税が課税される恐れも

通常であれば、iDeCoのような確定拠出年金には一律1.173%の特別法人税が、積立金全額(掛金+益金)に課税されます。

しかし、2020年3月31日まではこの特別法人税が凍結されているので、"現在は"非課税というのが上記でお話した2つ目のメリットの現状です。

もし、2020年3月31日よりこの特別法人税が復活した場合、積立金全額に毎年1.173%は税金として取られる計算になります。

凍結が解除されるかどうかはまだ分かりませんが、決して無視できない数字です。

受け取る頃には税制が変わっている可能性も

仮に、30歳からiDeCoを始めたとすると、受け取ることができるのは30年後になります。

もう一度言います。30年後です。

今現在はお得な退職所得控除や公的年金等控除ですが、30年後には税制が変わっている可能性も考えられます。

最近も給与所得控除の限度額が年々下がっていますし、何よりこれからは少子高齢化です。

高齢者に対する税金が増加することも不自然ではありません。

まとめ

いかがだったでしょうか。

上記のメリット・デメリットを考慮すると、個人事業主はiDeCoよりも、まずは小規模企業共済を利用しましょう。

その上で、資金的な余裕や老後・資産運用のこと等を考慮してから、iDeCoを始めてみるのがおすすめです。

また、小規模企業共済についてはコチラ↓をご覧ください。

「個人事業の退職金|絶対利用すべき小規模企業共済の3つのメリット」

カテゴリ:

2019年5月 7日 14:18

< オウンドメディア作成?|WordPressでブログを作った5つの理由 | 一覧へ戻る | 印紙税の2号、7号文書の違いとは|判断基準は記載金額の有無? >

同じカテゴリの記事

2019/04/12

中小企業の節税対策|出張旅費規程の整備で日当を損金に

2019/04/04

個人事業主の退職金|絶対利用すべき小規模企業共済の3つのメリット

2018/12/18

個人事務所の税理士が思う、個人事業の7つの良い所と5つの不安な所

2018/12/06

コーチ・インストラクターの確定申告|必要経費と所得控除で払い過ぎた税金を取り戻す

2018/11/21